関税の状況やインフレ動向など米国市場はまだ不透明な状況が続いているのではないでしょうか。実際にこの記事を作成している5月12日現在でGooglefinanceでS&P500の年初来トータルリターンをみてみるとマイナスとなっています。

そんな中でなんと欧州にまとめて分散投資が可能なETFは年初来17%のリターンを出しています。

先行き不透明を嫌う市場では資金の行先も変化が出ている可能性があると考えられますよね。多くの個人投資家のみなさんもポートフォリオや今後の投資先について検討をされている方もいらっしゃるかと思います。

検討をしている時に少しでも参考になればと思いましたので年初来が好調な欧州株ETFをご紹介させて頂きます。

ということで今回は「欧州にまとめて分散投資が可能なETFのIEV」についてです。

【この記事をみて分かること】

・IEVについて

・基本情報

・株価について

・組入銘柄とセクター比率

・配当実績

・IEVまとめ

【投資に活かせる必須ツール】

初心者も使いやすいmoomoo証券アプリ

・バフェット銘柄も簡単チェック可能

・ヒートマップで市場動向を一目で把握

・豊富な分析ツールが無料で使い放題!

IEVについて

正式名称は「iシェアーズ ヨーロッパ ETF」です。

連動する指数は「S&P Europe 350」で 組入れ銘柄の構成国はイギリス(約23.6%)・フランス(約18.1%)・スイス(約17.2%)・ドイツ(約14.9%)その他がオランダ、スウェーデン、スペイン、イタリア、デンマーク、ベルギー、ノルウェー、フィンランド、アイルランド、オーストリア、ポルトガル、ルクセンブルクなどが含まれます。

セクターや国のバランスが取れたポートフォリオで欧州の大型株への分散投資を可能になりますので欧州の中でも広い国々の大型株へ分散投資が可能なETFになると理解ができるでのはないでしょうか。

それでは次章より基本情報から見ていこうと思います。

基本情報

| ティッカー | IEV |

| 名称 | iシェアーズ ヨーロッパ ETF |

| 運用会社 | ブラックロック |

| ベンチマーク | S&P Europe 350 |

| 銘柄数 (公式サイト) | 363銘柄 |

| 投資対象 | 米国籍のETFでS&Pヨーロッパ350指数に 連動する投資成果を目指す。 |

| 経費率 | 0.61% |

| 配当月 | 年2回 6/12月 |

| 直近配当利回り (ブルームバーグ) | 1.25% |

| 設定日 | 2000年7月28日 |

【運用会社】

ブラックロック

ニューヨークに本社を置き世界30ヶ国・70のオフィスに合計18,000名超の従業員が在籍する世界最大の資産運用会社です。S&P500種株価指数を構成する企業の80 %以上において、持ち株比率の上位3位までに入っています。

またゴールドマン・サックスやJPモルガン・チェース、モルガン・スタンレーなど米ウォール街の投資銀行にとって最大のトレーディング・パートナーであり、米国金融業界に大きな影響力を有しています。

特にインデックス運用においては寡占化が進んでいて、上位3社であるブラックロック、バンガード・グループ、ステート・ストリートは「ビッグ・スリー」と呼ばれています。

【銘柄数】

363銘柄

※公式サイトより

銘柄数からみて分散はできているETFになるのではないかと思います。

のちほど上位10社についても言及はしますが1社ごとの比率は低いため1社の業績・株価に影響をされることが少ないため、安全性もあるのは安心材料となるのではないでしょうか。

【経費率】

0.61%

近々、比較記事も出そうと思いますが、同様に欧州全体に分散が可能なバンガードのETF(VGK)については0.06%となりますので、その点については中・長期での保有をお考えの場合は検討をされるといいかと思います。

【直近配当利回り】

1.25%

過去の実績については後述しますが年平均の配当利回りは2.55%となっていて、高配当とまではいきませんがかなり高い利回りを継続しているようでした。この点については安心感になるのではないでしょうか。

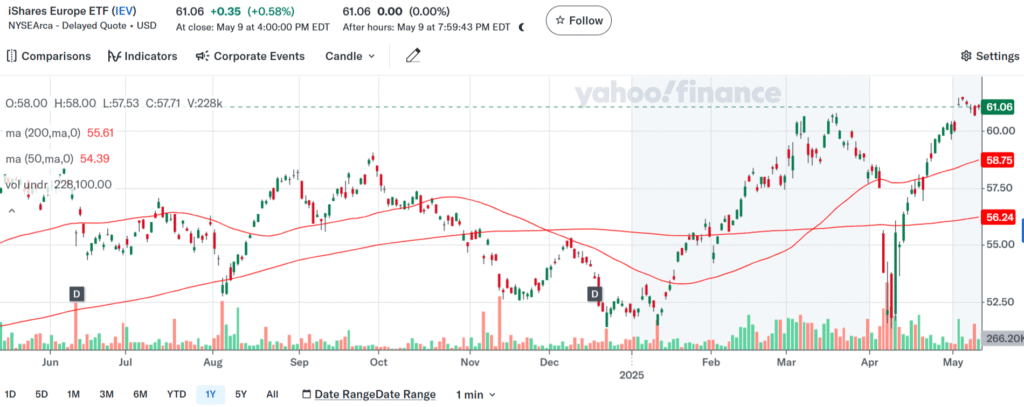

株価について

【IEV株価】

61.06ドル(2025年5月12日現在)

2022年は年初55ドル付近でしたがズルズルとした展開が続き同年10月に40ドル付近まで下げ。そして12月下旬には50ドル付近まで回復して2023年の年初にゴールデンクロスを形成。

2023年は上下しながらほぼ横ばいといった展開でしたが10月にデットクロスを形成して、そこから上昇をしながら2024年の年初に再度ゴールデンクロスを形成しました。ですが10月にデットクロスを形成して、年末まで下落して2025年1月には51ドル付近から60ドルまで急上昇。

そして関税ショックの4月に暴落をし、51ドル付近までいきましたが1か月満たないうちに61ドルまで上昇している感じになっています。おおよそですが直近の3年では50~60ドル付近での上下が多いチャートですが今年の3月にゴールデンクロスを形成していて、現在は50日移動平均線の上を推移しながら過去最高値を更新。

どこかで調整が入る可能性はありますが、調べると最高値を更新している状況でした。このブログでは何度かお伝えをしていますが米国の景気後退の可能性がある中で他国(欧州・グローバルサウス)への資金シフトの可能性があります。

ですのでIEVなども選択肢に入れておくことは悪くないのではないでしょうか。ではこの株価を構成している銘柄とセクターの比率にも触れておこうと思います。

【日本では無料公開!】

最高ランク厳選米国銘柄のご紹介

50年以上の歴史がある投資格付け機関「Weiss Ratings」が

1万銘柄以上の中から選ぶトップ0.1%銘柄!

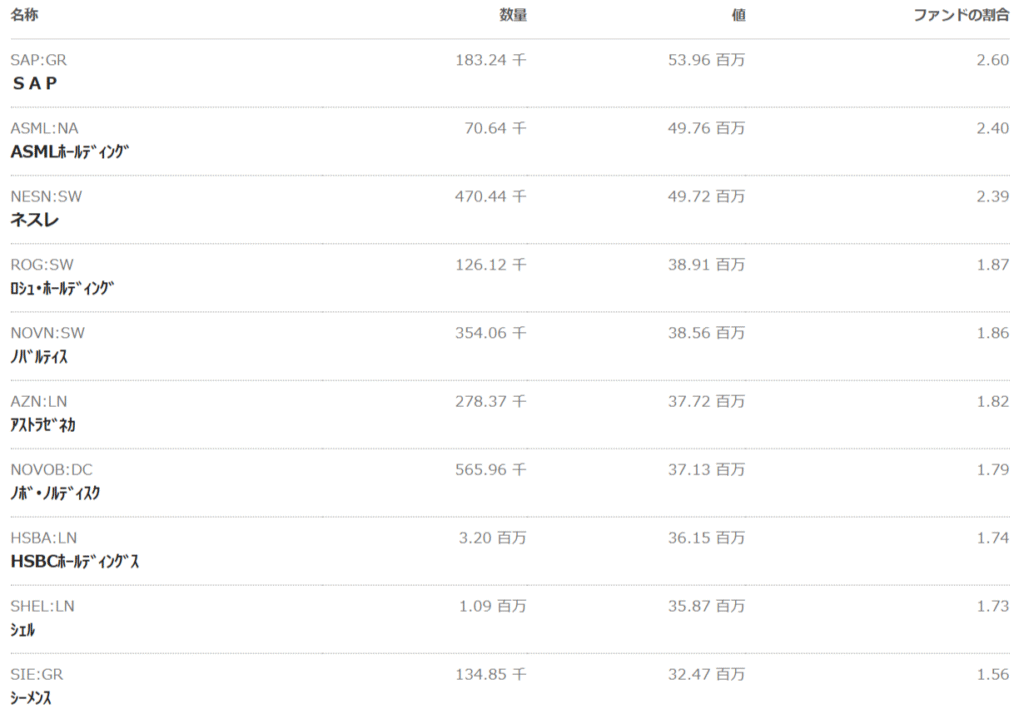

組入銘柄とセクター比率

■組入れ銘柄

1位:SAP(2.60%)テクノロジー

2位:ASMLホールディング(2.40%)テクノロジー

3位:ネスレ(2.39%)生活必需品

4位:ロシュ・ホールディング(1.87%)ヘルスケア

5位:ノバルティス(1.86%)ヘルスケア

上位5社はご存知の企業もあったのではないでしょうか。最近では半導体関連の話でよく出てくるASMLや日本で馴染みがあるのはネスレなどではないでしょうか。

また上位10社の割合ですが20%弱にはなりますので1社あたりのウェイトはそこまで高くないのでリスク分散はできていると感じます。

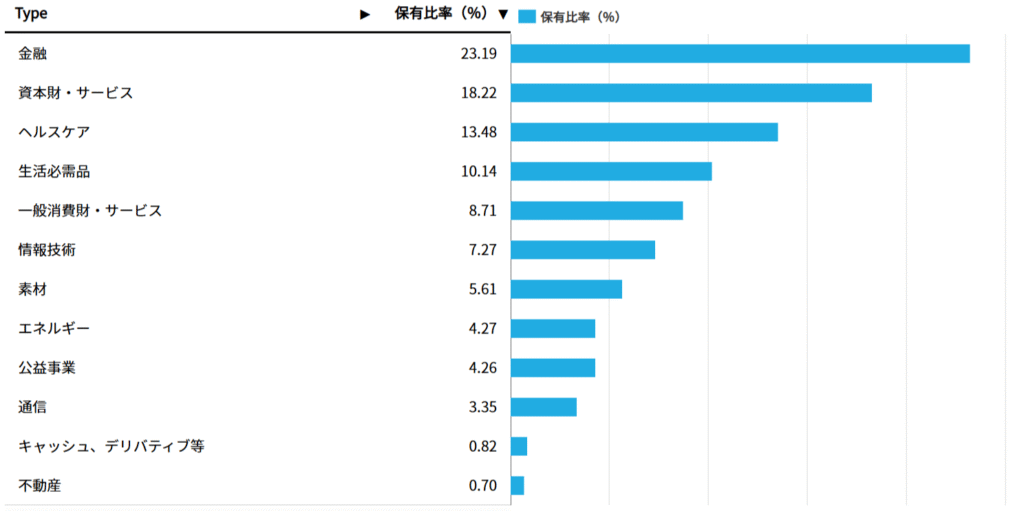

■セクター比率

※公式サイトより

【上位5セクター】

1位:金融(23.19%)

2位:資本財(18.22%)

3位:ヘルスケア(13.48%)

4位:生活必需品(10..14%)

5位:一般消費財(8.71%)

上位5セクターを見てみると金融と資本財で全体のおおよそ40%を占めています。この2つのセクターは景気の回復期と好況期に強いセクターでそれ以外の3つに関しては不況期に強いセクターとなっていました。

ですので景気については4つの時期に分かれる中で全体的なバランスが取れたセクター比率になっているのではないかと思います。どこかのセクターに偏っていないため常に安全性は担保できる比率になっているのではないでしょうか。

では次章で過去の配当実績についても触れておこうと思います。

配当実績

| 年度 | 配当金(ドル) | 利回り |

| 2024年 | 1.45 | 2.64% |

| 2023年 | 1.75 | 3.11% |

| 2022年 | 1.78 | 3.61% |

| 2021年 | 1.35 | 2.35% |

| 2020年 | 1.14 | 2.32% |

| 2019年 | 1.44 | 2.54% |

| 2018年 | 1.36 | 2.69% |

| 2017年 | 1.18 | 2.06% |

| 2016年 | 1.07 | 2.12% |

| 2015年 | 1.18 | 2.10% |

| 平均 | 1.37 | 2.55% |

上記はチャットGPTで過去10年分の実績を調べてみました。冒頭でもお伝えしましたが年平均の利回りが2.55%と高配当になるくらいは平均として出していました。

購入検討時の材料としてはとてもいいと思います。

また今後は米国の景気後退やトレンド変換などを考えると欧州株に資金が集まる可能性が高くなってますので増配も期待といったところではないでしょうか。

IEVまとめ

【運用会社】

ブラックロック

【銘柄数】

363銘柄

【経費率】

0.61%

【直近配当利回り】

1.25%

まず株価は直近の3年を見てみると50~60ドルの間を上下しながら推移していました。ですが2025年4月の関税ショックの暴落後の急上昇があり、現在は最高値を更新しています。

また上位5セクターを確認してみると金融と資本財で全体のおおよそ40%で2つのセクターは景気の回復期と好況期に強いセクターになります。それ以外の3つに関しては不況期に強いセクターとなっていて、バランスが取れた安定志向のETFといった感じではないでしょうか。

そして配当については過去10年の年平均利回りは2.5%となっていますので高配当まではいきませんが期待ができる水準にはなりそうですよね。

欧州株にも投資妙味が出ていている現状を踏まえると株価もリーズナブルで配当も継続的にそこそこの水準で出続けているため、期待できるETFではないかと個人的には考えています。

みなさんはいかがですでしょうか。

最後まで読んでいただきましてありがとうございました!

【情報収集には必須なアプリ!】

投資初心者も安心なmoomoo証券

【欧州国ETF】-120x68.png)

※当ブログではアフェリエイトによる広告を掲載しています※