2023年12月に入り米国が利下げの可能性が出てきた点やアノマリー通りに上昇してきましたね。またBRICSなど新興国についても上昇しはじめて来ました。また今後のブームになる可能性があるのがグローバルサウスではないでしょうか。

ここまでもインド・マレーシア・インドネシアなどのETFを紹介してきましたが今回は以前にたぱぞうさんが紹介されていたEPHE(iシェアーズ MSCI フィリピン ETF)を解説していきますのでぜひ参考までに最後まで読んでみて下さいね。

ということで今回は「フィリピン全体に投資可能なETFのiシェアーズ MSCI フィリピン ETF(EPHE)」についてです。

【この記事をみて分かること】

・フィリピンのGDPと人口推移

・EPHEの概要

・基本情報

・株価について

・組入銘柄

・過去10年の配当実績

moomoo証券アプリは世界市場の最新情報も豊富

・市場や銘柄など最新ニュースなが圧倒的に情報多い

・バフェットなど有名投資家ポートフォリオがみれる

GDPと人口推移

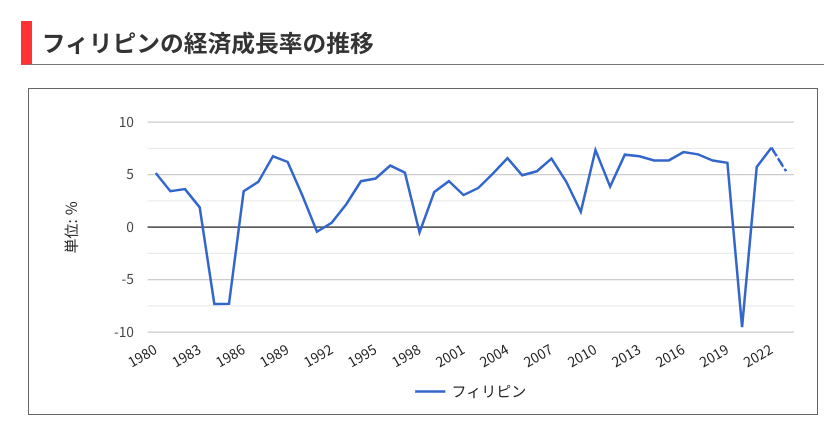

■GDP

2023年実質GDP:5.32%

JETRO(日本貿易振興機構)の2023年11月20日のデータによるとフィリピン統計庁(PSA)は11月9日、2023年第3四半期(7~9月)の実質GDP成長率が前年同期比5.9%だったと発表。これまでに第3四半期のGDP成長率を発表しているベトナム、インドネシア、中国、マレーシアなどと比較すると最も高い値だったとのこと。またフィリピンの2023年1~9月の実質GDP成長率は5.5%となっていてかなり高い水準で推移しています。

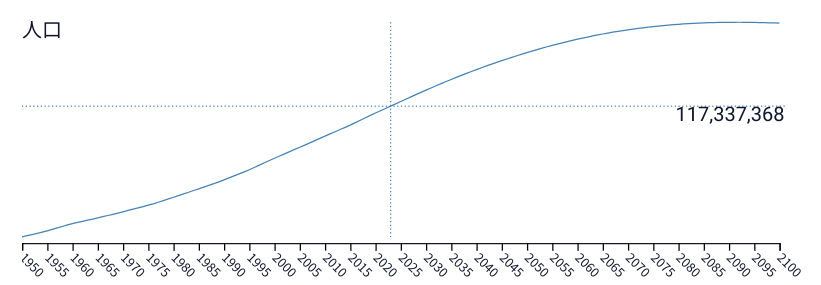

■人口推移

2023年フィリピン人口:117,337,368人

公益財団法人国際通貨研究所の「人口動態と経済成長」というレポートによるとアジア主要国の多くでは少子高齢化のスピードが速くて東アジア諸国に加えタイやベトナムといったASEANの一部でも「人口ボーナス」期へ移行。他方、インドネシアやインドは2030年前後でフィリピンでは2050年頃まで「人口ボーナス」期が続く見込みとしていました。

インドなど最近では人口増加がニュースになっていますがさらに長い人口ボーナス期になるのがフォリピンだと理解ができますよね。

EPHEの概要

まず正式名称は「iシェアーズ MSCI フィリピン ETF」でフィリピンの株式全般で構成される指数(MSCI フィリピン・インベスタブル・マーケット・インデックス)と同等の投資成果を目指しています。

ちなみにMSCIのデータを調べるとMSCIフィリピン・インベスタブル・マーケット・インデックスは、マレーシア市場の大型株と中型株セグメントのパフォーマンスを測定するように設計されてて32銘柄から構成、マレーシア株式市場の約85%をカバーしているとなっていました

グローバルサウスの中でフォリピンにフォーカスして投資をしたいという方にはとても魅力的な指数になるのではないでしょうか。ではEPHEの基本情報を次章で解説していきますね。

基本情報

| ティッカー | EPHE |

| 名称 | iシェアーズ MSCI フィリピン ETF |

| 運用会社 | ブラックロック |

| ベンチマーク | MSCI フィリピン・インベスタブル・マーケット・インデックス |

| 銘柄数 | 34(2023年11月現在) |

| 投資対象 | MSCI フィリピン・インベスタブル・マーケット・インデックス と同等水準の投資成果を目指す |

| 経費率 | 0.58% |

| 配当月 | 年2回(6/12月) |

| 直近配当利回り (ブルームバーグ) | 2.45% |

| 設定日 | 2010年9月29日 |

経費率についてからですが0.58%と高い設定だと感じる方が多いのではないでしょうか。ちなみにインドにまとめて投資ができるEPI(ウィズダムツリーインド株収益ファンド)は経費率0.85%でマレーシアにまとめて投資ができるEMW(iシェアーズ MSCI マレーシア ETF)経費率は0.50%となります。

上記を踏まえると現状では妥当な水準と考えられますし今後は投資環境が変わっていくことで低水準までくることは期待したいと思います。

また直近の配当利回りについてですが2.45%ですので高配当までいきませんがまずまずの水準で年2回(6・12月)になるので検討する際には材料にはなりそうですよね。

さらに設定日を確認しておくと2010年9月29日と10年を越える運用がされていますのでその点は安心ができるのではないでしょうか。

では次章では多くの方が気になっている株価をみていこうと思います。

株価について

【株価】

25.30ドル(2023年12月9日現在)

【トータルリターン】

3ヶ月:3.14%

3年:-7.17%

5年:-3.15%

直近のチャートをみておくと2023年9月から10月は50日移動平均線に跳ね返されて10月末まで下落して底をついていました。そこから上昇をしていて11月に入り50日移動平均線をブレイクアウトしてきました。

前回の高値(9月28日)25.19ドルも越えてきましたのでこのまま200日移動平均線まで上昇は期待といったところではないでしょうか。

また株価推移についてはブラックロックの公式サイトにある比較チャートも確認しておきますね。

グリーン:EPHE

ブルー:インデックス

こちらも直近1年の比較をみておくとほぼ乖離がなく推移してきています。この点は指数に連動という点では安定した運用となっているのではないでしょうか。

投資格付機関の「Weiss Ratings」が厳選25銘柄の無料レポート公開

・25銘柄を1万銘柄以上の中から厳選

・なんと本場アメリカでは有料な情報

では次章では組入銘柄をみていこうと思います。

組入銘柄

上記銘柄は2023年12月3日現在のデータです。

1位:SMプライム(10.73%)

2位:バンコ・デ・オロ・ユニバンク(10.36%)

3位:アヤラ・ランド(6.52%)

4位:フィリピン・アイランズ銀行(6.37%)

5位:SMインベストメンツ(6.23%)

※銘柄名をクリックするとブルームバーグで詳細情報を確認できます

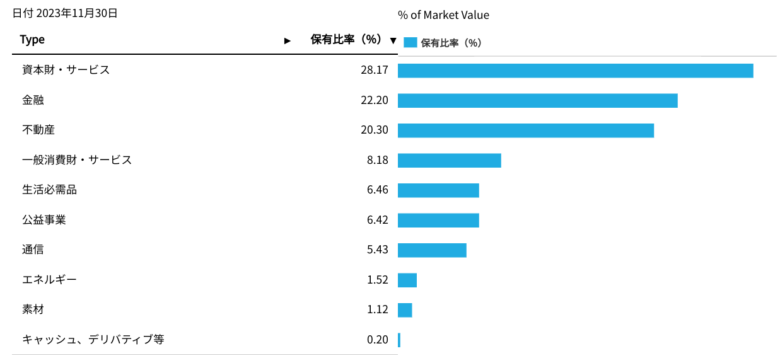

■セクター比率

【上位5セクター】

1位:資本財(28.17%)

2位:金融(22.20%)

3位:不動産(20.30%)

4位:一般消費財(8.18%)

5位:生活必需品(6.46%)

EPIやEMWは1位は金融で約40%でしたがEPHEは資本財が28.17%で金融が22.20%でこの2セクターで分散しているのが違う点になるようです。

また上位5セクターで85.31%ですですのでほぼこのセクターで構成されていると捉えて間違いないのでしょうか。バランスが取れていて偏りがないのでこの点は安心材料にはなるのではないでしょうか。

それでは次章で配当について解説してきますね。

過去10年の配当実績

| 年度 | 配当金(ドル) | 利回り(%) |

| 2022年 | 0.45 | 1.59% |

| 2021年 | 0.33 | 1.04% |

| 2020年 | 0.23 | 0.82% |

| 2019年 | 0.27 | 0.75% |

| 2018年 | 0.14 | 0.42% |

| 2017年 | 0.14 | 0.36% |

| 2016年 | 0.23 | 0.61% |

| 2015年 | 0.35 | 0.89% |

| 2014年 | 0.37 | 0.99% |

| 2013年 | 0.33 | 0.91% |

| 平均 | 0.28 | 0.84% |

過去10年でみておくと2017〜2018年まで大きく減配はしていましたがその後は順調に増配傾向になっていますので今後に期待といった印象です。

また先程もお伝えしていますが年間配当利回り平均約3%弱となりますので高配当ETFに近い配当が期待できますよね。この点は強みとして検討材料にできるのではないでしょうか。

EPHEについてのまとめ

今回はフィリピンにまとめて投資できるEPHEについて解説してきました。

GDPをIMFのデータでも確認しておくと2025年付近まで大きく上昇していく予想がされています。また人口についても2100年付近まで大きく増えていくことも分かりました。

以前にたぱぞうさんも言っていましたがよほど政治的に失敗しない限りは国自体の発展は疑いのないところではないでしょうか。

2020年代はグローバルサウスへ投資妙味が出てくる可能性がある点からもEPHEも検討に値するETFになるのは間違いないのでしょうか。ですがリスクを考慮してポートフォリオの10%程度までにしておくことはおすすめさせて頂きます。

上記を踏まえたうえでインド・マレーシアなど今後の成長が期待できる国への投資に興味がある方は下記の記事もあわせて読んでみて下さい。

最後まで読んでいただきましてありがとうございました!

世界市場の最新情報を入手するならmoomoo証券アプリがおすすめ

・有名投資家ポートフォリオを見れる

・個別銘柄・ETFなどの情報量が豊富

・市場ヒートマップも簡単に検索可能

便利なうえに無料で使えるのがおすすめです

について.png)

※当ブログではアフェリエイトによる広告を掲載しています※