このブログでは投資信託の次の投資先にはETFをおすすめしています。

実際に投資信託ははじめたけどもう少し目先での成果も感じたいと思う方もいらっしゃるのではないでしょうか。

私もそのように感じたことからETFを勉強しはじめた経緯があります。

なぜならETFには配当があるから。

またその中でも配当が多いのが高配当ETFです。

今回はもっと目先での利益も欲しいと考えている方向けになればと考えています。

ということで今回は「米国の高配当ETFのメリット」についてです。

配当金をもらいながら目先の幸福度もあげていくのはいかがでしょうか。

高配当ETFや個別銘柄の選び方について学ぶのに「投資の達人になる投資講座」がおすすめ。

・オンライン(2時間動画)なのでいつでもどこでも受講可能

・無料セミナーで金銭的な負担もなし

ぜひ活用してみて下さいね。

ETFについて

【特徴】

1.S&P500などの株価指数に連動

2.分散投資が可能

3.株式同様にリアルタイム売買が可能

4.信託報酬が安い

まずはETFがどんなものかをご説明します。

ETFは「Exchange Trader Fund」の略。

日本語だと「上場投資信託」となり金融商品取引所に上場をしている投資信託のことを指しています。

アメリカだとS&P500や日本だと日経平均株価やTOPIX(東証株価指数)等の指数に連動して運用される投資信託の一種。

1社ではなくて複数社への分散投資をしているのがポイントですね。

また信託報酬が安いため安心して長期運用に向いていますよ。

さらに株式投資と同じ仕組みのため配当金がもらえるのがおすすめポイント。

またETFをより理解したい方向けにこちらの記事(【ETFを解説】投資信託の次の選択肢【分散投資で安心】)で詳細を解説しています。

ぜひあわせて読んでみて下さいね。

高配当ETFとは

高配当ETFは高い分配金利回りを期待できる銘柄で構成されていて株価指数への連動を目指して運用が行われています。

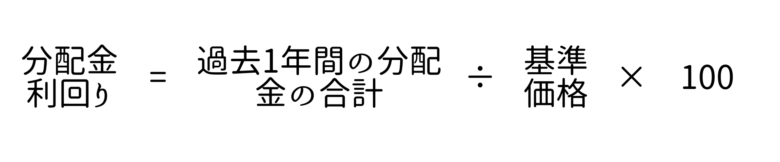

例えばですが過去1年間の分配金は200円で基準価格が10,000円とすると分配金利回りは2%となります

さらに日本取引所グループが公表した2022年10月の株式平均利回りは加重平均で1.96でした。

ちなみに一般的に高配当の利回りは3%以上が目安と言われています。

選ぶ際のポイントにもなるのでぜひ参考に。

高い利回りが狙える運用方法を学ぶには「投資の達人になる投資講座」もおすすめ。

・高配当ETF以外の株式投資・債券・REITのこともさらに知ることできる。

・オンライン(2時間の動画視聴)の無料セミナーなので負担なし

ぜひ活用してみて下さいね。

3つのメリット

①分配金利回りが高い

②値動きが安定している

③分散投資が可能

高配当ETFの概要が分かったら次は投資をするメリットが何かですよね。

上記をそれぞれ説明していきますね。

✓分配金利回りが高い

やはり高配当ETFの最大のメリットになるのではないでしょうか。

前章でも説明しましたが分配利回りが高いこと。

ちなみに一般的な上場株式の配当利回りは2%前後です。

3%を超える配当利回りは高いと言われています。

また高配当ETFの中には4%を超えるものもあるので高い配当金(分配金)を受け取ることが期待できるのがメリットになります。

✓値動きが安定している

S&P500・日経平均・東証株価指数などの動きに連動するように運用されています。

これはETF・高配当ETFともに同じ。

上記の様な指数に連動しているため比較的に値動きが安定しているんです。

特別な事情がない限りは急激な値下がりは可能性が低いため、長期的な資産運用運用が可能なんです。

✓分散投資が可能

指数連動と合わせて長期保有できるメリットがあります。

高配当ETFは分散投資ができる点です。

分散投資とは複数商品を対象にパッケージして資産運用する方法。

高配当ETF・ETF・投資信託は自分で運用ができません。

そのため分散投資ができないのではと考えている方もいらっしゃるかもですね。

ですが高配当ETFに投資すること自体が分散投資をすることになるんですよね。

なぜかというと1つの高配当ETFは、複数の銘柄に対して投資をしているから。

どれか1つの銘柄だけの場合はもし株価が下落するとリカバリーができません。

ですが複数の銘柄に投資しているので相互でリカバリーできることになります。

ちなみに分散投資についてはこちらの記事(【絶対に知っておきたい】分散投資をする3つの方法とそのメリット【リスク軽減ができます】)で詳しく解説しています。

気になる方はぜひ参考に読んでみて下さいね。

念のためデメリットも知っておきましょう

①運用益が期待できない

②再投資が手動なので工数負担がある

③複利効果が期待できない

メリットを理解でたら次はデメリットも知っておいて下さい。

では上記をそれぞれ解説していきます。

✓運用益が期待できない

高配当ETFの対象となる銘柄は基本的に大企業が多いのが特徴。

例えばグロース株のような劇的な成長は可能性として高くないです。

そのため大きな運用益が期待ができないんですよね。

一方で銘柄は大企業のため安定性があります。

少ないリスクで運用をお考えの場合は高配当ETFはおすすめですよ。

✓再投資が手動なので工数負担がある

高配当に限らずETFと投資信託の違いになりますがそれは分配金を自動的に再投資できるかどうか。

投資信託ではあらかじめ設定しておくことで分配金を自動的に再投資が可能。

ですが高配当も含むETFは分配金を自動的に再投資することができないんです。

再投資するためには分配金を受け取って自分で再度買い付けをする流れ。

ちなみに私は現在、再投資せずに使っています。

もちろん再投資の有無はそれぞれの考え方になるの次の複利の考えを含めて考えてみて下さい。

✓複利効果が期待できない

高配当を含むETFは分配金の再投資が自動ではできないと前章で解説しました。

実は再投資が自動ではできないので複利効果が期待しずらくなるんです。

ちなみに複利効果は分配金を追加して元本と分配金を合算した新しい元本に分配金が支払われること。イメージしやすいかと思うので実際の金額で複利を説明してみます。

【10,000円/年を利回り3%で投資した場合】

1年目 元本:10,000円

⇒利回り3%(分配金300円)

2年目 元本:20,300円

⇒利回り3%(分配金610円)

3年目 元本:30,610円

⇒利回り3%(分配金918円)

上記から分かるのは2年目は複利がない場合より10円で3年目は約20円の差が出ていますよね。

つまり複利とは年を追うごとに大きくなること。

分配金がさらに大きな分配金となることが期待できないとなります。

この点を考えて再投資の有無を決めてみて下さいね。

高配当ETFを選ぶポイント

メリットとデメリットが分かったところで次は選定ポイントです。

■分配金の高さで選ぶ

当たり前にはなりますが同じ元手であれば分配金の高いほうが多くの利益を得られますよね。

なので高配当のメリットを最大限で活かせる点です。

先程もお伝えしましたが利回りは3%以上かどうかが決めてのポイント。

■経費率の低さで選ぶ

配当金は高いもので選ぶのがポイントですがあわせて経費率の低さも重要なポイントです。

ちなみに経費率とは大まかに資産運用会社に支払う管理費用のこと。

例えばですが100万円を運用した場合は経費率0.2%であれば年2,000円の費用を支払います。

証券口座から差し引かれるので元本が減ることになるんですよね。

また毎年費用を支払うため経費率の大小は利益に影響してくる可能性もあります。

ですのでできる限り経費率の低い高配当ETFを選んだおいたほうがいいですよね。

■安定性で選ぶ

最後はどれだけその投資対象のETFがが市場に流通しているのかもポイント。

この流通量は取引が多くなるので安心性が増すからです。

流通量が少ないと大きな売買が生じた際に影響が出てしまうから。

ですが流通量が多ければ、その影響の抑制を期待できます。

上記の3ポイントは選定する際の基準としておくことをおすすめします。

おすすめする米国の高配当ETF

メリットとデメリットを理解して選定ポイントが分かったかと思います。

その次はどの国に投資をするかです。

多くのインフルエンサーもそうですが米国が多いんですよね。

※2023年以降ではサテライトで新興国株も検討ありかと

ではなぜ日本ではなくて米国なのか。

その理由としては米国は株主ファーストだからです。

もちろん日本も高配当なものはありますが平均して米国のほうが配当額が高い傾向になります。

それだけ米国は配当金に対してシビアなのでもちろん配当が出やすい市場である点なんですよね。

もちろんこれだけが答えではありませんが市場の特徴として捉えておくといいですよ。

結論、高配当ETFとは

どんなETFかをまとめると・・・

高配当ETFは高い配当利回りを期待できる銘柄で構成されていて株価指数への連動を目指して運用が行われています。

※配当利回りは1株当あたりの配当金を株価で割って算出

✓3つのメリット

①分配金利回りが高い

一般的な上場株式の配当利回りは2%前後ですが3%を超える配当利回りは高い

②値動きが安定している

S&P500・日経平均・東証株価指数などの動きに連動する運用のため比較的に値動きが安定

③分散投資が可能

複数の銘柄に対して投資をしているため下落銘柄があっても相互でリカバリーできる

個別株に比べて配当利回りが高くて、さらに分散もできる点はとても魅力的ですよね。

また値動きが安定しているため長期ホールドをしやすいと理解ができます。

✓3つのデメリット

①運用益が期待できない

対象となる銘柄は基本的に大企業が多いためグロース株のような大きな運用益が期待できない

②再投資が手動なので工数負担がある

再投資するためには分配金を受け取って自分で再度買い付けをする流れになる

③複利効果が期待できない

複利効果は分配金を追加して元本と分配金を合算した新しい元本に分配金が支払われることなので再投資を自分でする必要がある

運用益は株式ほどは期待できないですが目先の配当がもらえる点がメリットと捉えられるといいのではないでしょうか。

また複利については手動ではなりますが再投資をすることで効果を出すことは可能です。

デメリットではありますが考え方からさらに高配当ETFの良さに転換することはできるとも言えますよね。

そして高配当ETFの選ぶポイントは3つです。

■分配金の高さで選ぶ

利回りは3%以上かどうかが決めてのポイント

■経費率の低さで選ぶ

経費率とは資産運用会社に毎年支払う管理費用なのでできる限り経費率の低いものか

■安定性で選ぶ

流通量が多いものは取引量が多くなるので安心性が増すため市場に流通しているか

ということで今回は高配当ETFのメリット・デメリットをお伝えしてから選ぶポイントを解説しました。

ちなみにたぱぞうさん・両学長・アラサー夫婦さんなど多くの投資系ユーチューバー(インフルエンサー)もすすめされているのも納得だなと感じたのではないでしょうか。

直近での幸福度を上げたり、手動ではありますが再投資で複利効果を出すことでよりよい投資生活を過ごせます。

ぜひ高配当ETFの購入を検討してみてはいかがでしょうか。

最後まで読んでいただきましてありがとうございました!

~資産形成・投資に関するお得な情報~

①オンライン(2時間の動画)で受講できる無料セミナー

⇒金八先生で有名な武田鉄矢さんもおすすめ「投資の達人になる投資講座」の申し込みはこちら

②投資経験者にもためになる無料書籍

③インフルエンサー(投資ユーチューバー)も愛用の投資情報

上記3つは私も活用させていただいています。

無料ではありますが優良な情報なのでぜひ申し込みしてみて下さいね。

※当ブログではアフェリエイトによる広告を掲載しています※