2024年8月5日に日本では日経平均が4400円安と大暴落して下げ幅がブラックマンデーの翌日を越えて過去最高となったと日経新聞が報じていて、またS&P500についてもブルームバーグが約2年ぶりの大幅安で引けたと報じていました。

現在は共に値を戻してきましたので一旦は安心と言ったところではないでしょうか。

ちなみに2024年9月9日現在で日経(日本)・S&P500(米国)・Nifty50(インド)をGoogleFinanceで確認していました。日経(−8.98%)・S&P500(+5.56%)・Nifty50(+11.28%)と3指数の過去6ヶ月リターンを比較するとインドがしっかりと成長をしていることが分かりました。

また8月5日付近の下落に関してもインドが一番影響がなく、その他期間についてもボラティリティが少ないのがNifty50となっていました。そしてそんな中で8月20日にNifty50に連動する円建てのETFが大和アセットマネジメントより新たに設定されました。

ということで今回は「円で購入可能なNifty50指数に連動するETFの233A」についてです。

【この記事をみて分かること】

・インド経済の高成長の3つ要因

・233Aとは

・基本情報

・株価について

・組入れ銘柄とセクター比率

・233Aまとめ

~バフェットの投資知識を学ぼう~

無料動画GFSの投資講座バフェッサ

~新NISAをもっと上手に活用したい方は必見~

空いている隙間時間を活用してスマホで学べて

特典もあるのでぜひこの機会に!

インド経済の高成長の3つ要因

詳細の解説の前にまずはインドの現況について大和アセットマネジメントの233Aの紹介サイトより抜粋して簡単にまとめておきますね。

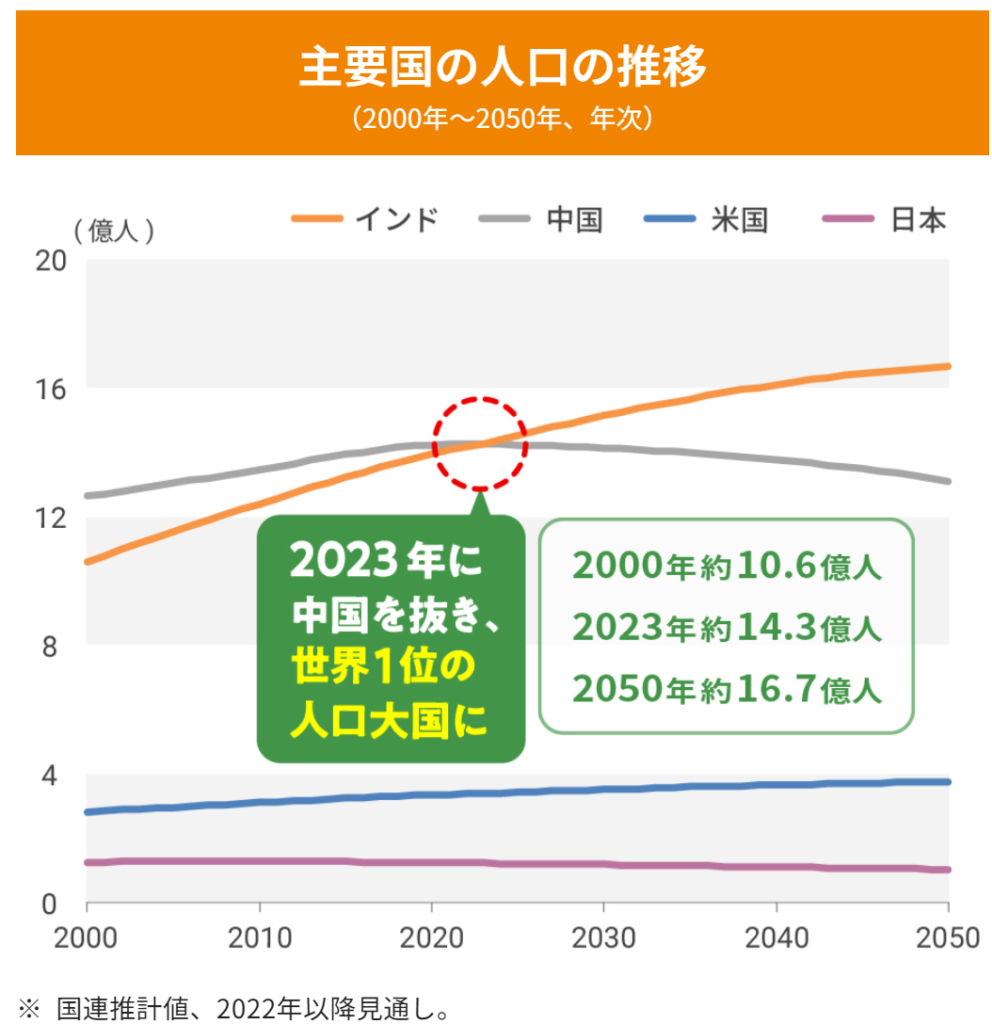

①人口増加について

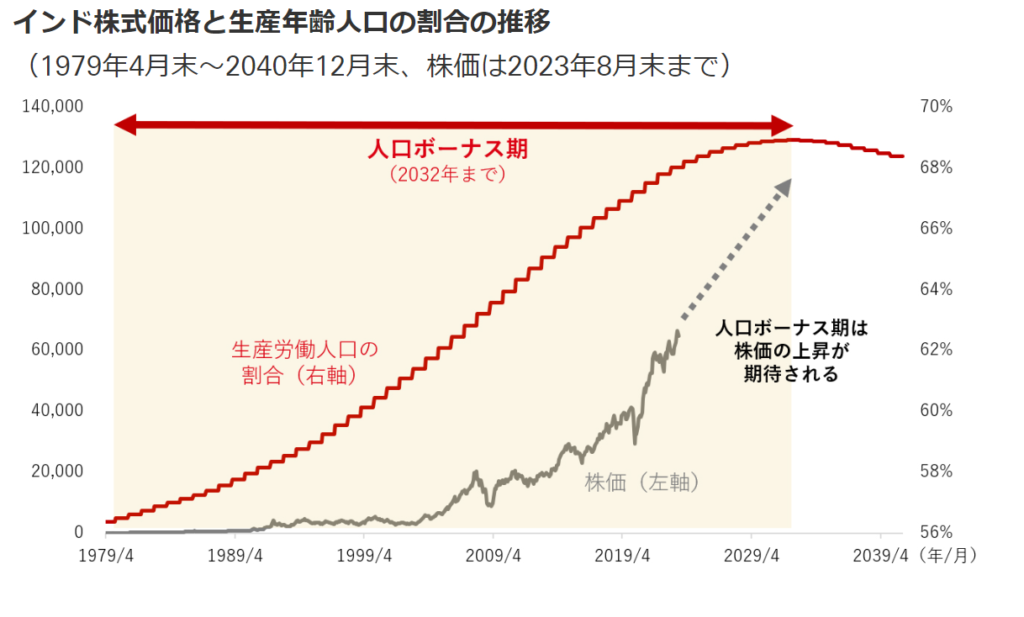

現在は中国をぬいて世界第一位になりました。また人口ボーナス期にあたりますがこの期間は株価の上昇も期待できると言われています。また少し前ですが2023年11月6日のジェトロ(日本貿易振興機構)のデータをみると記事の中で「この先40年は人口増が見込まれる」としていて、国連の推計では、インドの人口は2064年に16億9,704万人でピークを迎えるとのことでした。

レポートによると人口ボーナス期は、豊富な労働力により高い経済成長が見込めるため、株価は上昇基調が続く傾向があるとのこと。また日本や中国の過去の人口ボーナス期に、株価は上昇基調で、インドでは2032年まで人口ボーナス期が続くと予想されていて、インド株式は今後上昇基調の継続が期待されると予想。

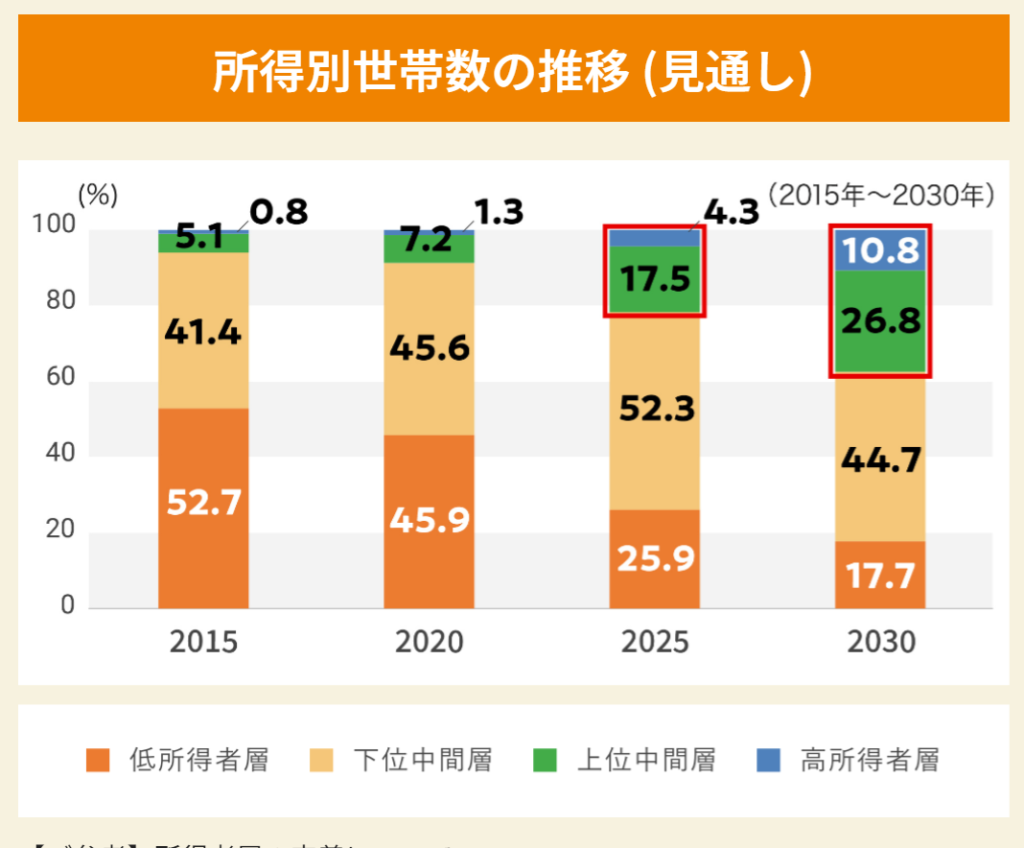

②巨大な消費市場

購買力が旺盛な中間所得者層の増加により、インドの民間消費は長期的な成長が期待さているとのことでした。また上記のグラフからも分かるように2025年以降から上位中間層と高所得者層が増加傾向になる予想でした。

また新車販売台数についてもデータが出ていましたが2020年からたった3年で約2倍近い販売台数となり世界3位になっています。

また2024年5月21日にジェトロ(日本貿易振興機構)が「成長するインド乗用車市場、2023年度は過去最多」というレポートを出していました。

インド国内の自動車市場も拡大傾向で、2023年度(2023年4月~2024年3月)の自動車販売台数(二輪、三輪を含む)は前年度比12.5%増加。中でも乗用車販売は多目的自動車(UV)が好調で、421万8,746台と過去最高を記録したとのことでした。

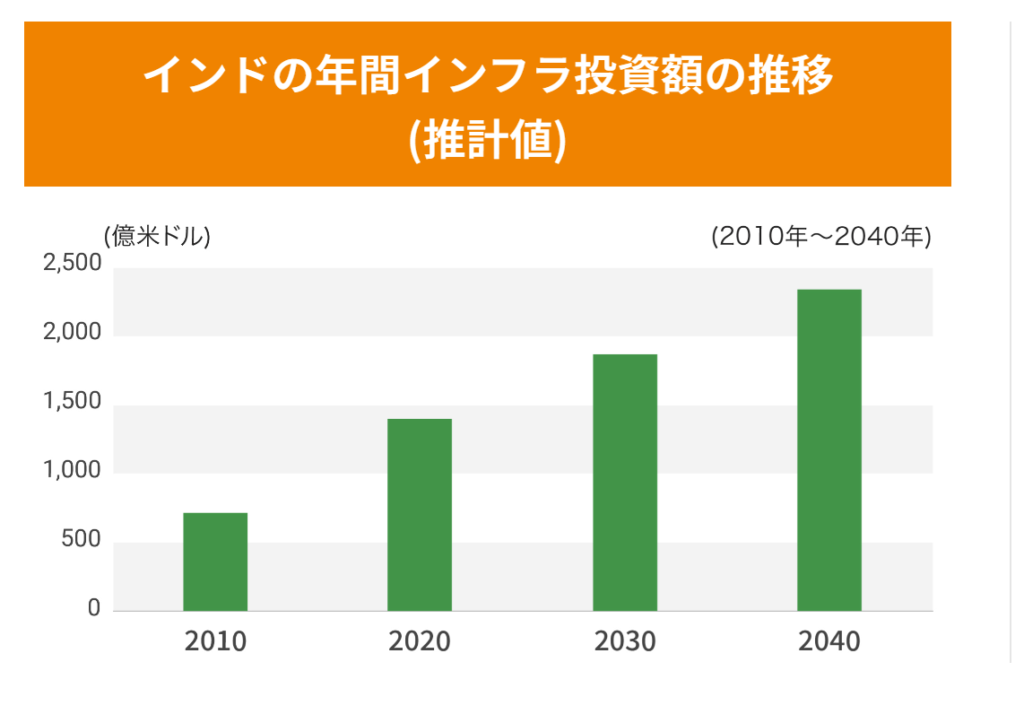

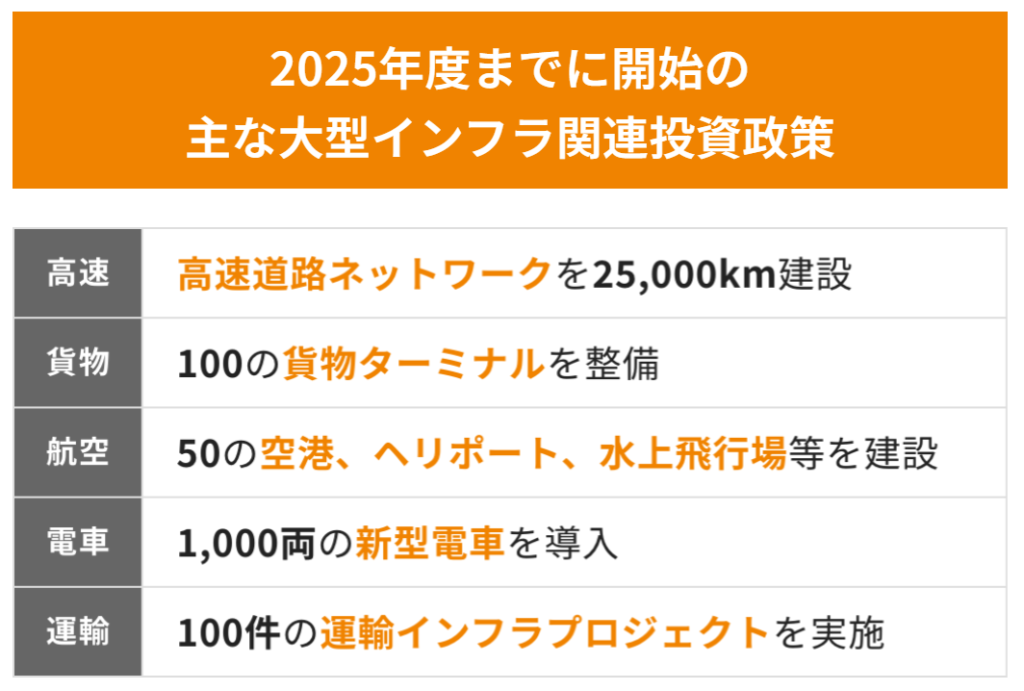

③インフラ投資

インドは大型インフラ投資推進を国策とすることを2021年8月に発表し、以降投資額を積み増し。積極的なインフラ投資は、今後の更なる経済成長を支える基盤となることが期待されています。

実際に上記に上げられている政策をインドは打ち出しています。

また大和アセットマネジメント株式会社の「マーケットレター」でインフラについて言及がされていました。

6月9日にモディ政権3期目が発足し、長期的な経済成長戦略を踏まえインフラ投資を継続し、さらに雇用創出を最優先事項として取り上げ中間層拡大を図る方針。

財政の持続性と、「消費と投資の両輪」によるバランスの良い高成長を目指す内容で、いずれも中長期的な経済発展にポジティブで、モディ新政権は好スタートを切ったとしていました。

このようにインドはこれから成長をしてく可能性を多いに秘めていることは感じて頂けたのではないでしょうか。

では次章からは233Aについて解説をしていきますね。

233Aとは

正式名称は「iFreeETF インドNifty50」です。

まずベンチマークはNifty50指数(配当込み、円ベース)になります。Nifty50指数については基本情報の章で詳細を解説させていただきますが米国でいうS&P500のようなものでインドの主要指数になります。

また特徴としてはインド株式指数に連動するファンドで純資産が小さい場合は現物株式は売買固定コストや課税等の影響が大きく出てしまうため、一般的には先物や外国ETFで運用する手法を採っています。

ですが233Aはマザーファンド(「インド株式インデックス・マザーファンド」という公募投資信託と共有していて1,487億円(2024年6月末時点)の純資産残高があり)を活用することで、資産の過半を現物株式で保有、日々の資金流入は株価指数先物で調整し運用を行っていて、現物と先物双方のメリットを活かしながら、コストをより抑制した運用をしています。

このためインドの現物株式を円で購入することが可能になりました。

ですので233Aは流動性も担保した円で購入できるインド主要指数Nifty50に連動したETFとなります。

ではここからは233Aの詳細について解説をしていきますね。

基本情報

【Nifty50指数とは】

インドの主要指数でナショナル証券取引所(NSE)に上場している銘柄のうち、時価総額、流動性、浮動株比率等の基準を用いて選定。

そのうち50銘柄の株価を時価総額比率で加重平均し、指数化した指数でNSE Indices Limitedが算出していて1996年4月22日に算出が開始されています。

【ベンチマーク】

233A:Nifty50指数

201A:Nifty50指数

233Aと201AともにこのNifty50指数をベンチマークしています。

【経費率】

233A:0.385%程度

201A:0.385%程度

経費率もほぼ同様となりますがインドのETFの経費率で見ていくとEPI(0.87%)、NF・インド株ETF(1.045%)、楽天・インド株Nifty50インデックス・ファンド:(0.308%)、iFreeNEXTインド株インデックス(0.473%)となりますのでインドへ投資を検討される場合には比較的に献身的なのではないでしょうか。

【配当月】

233A:年2回(3月、9月の各4日)

201A:年2回(2・8月)

ともに年2回になりますがブルームバーグで確認しましたがともに設定から日が浅いため直近の配当利回りはまだ出ておりませんでした。

もしどこかで公表されていたらすいません。確認ができましたらこの記事も更新しておきます。

株価について

株価(2024年9月6日現在)

2,011円

233Aは設定されて間もないため指数であるNifty50のチャートで確認をしておきます。上記のチャートでも分かるように2023年10月が底になり、とてもキレイに右肩上がりで上昇してきていました。また50日移動平均線がサポートラインとなり支えられていました。

基本的には上昇が期待できるチャートになっているのではないでしょうか。では233Aと201Aの過去6ヶ月のチャートを比較しておきますね。

また画像は入れませんでしたが同じく5日間(2024年9月6日時点)の比較をみました。

233A:+0.80%

201A:+2.10%

ともに9月に入って下落をしていましたがそこから戻して来ていました。またインド自体の成長率を考慮するとあくまで調整局面で個々から上がることを期待できるのではないでしょうか。

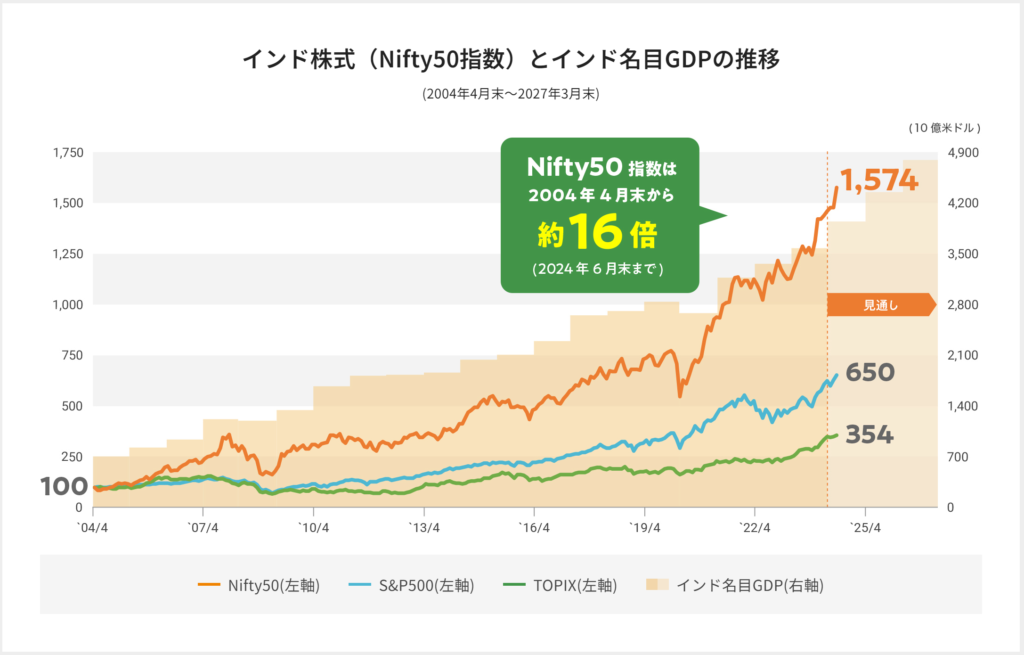

ちなみに大和アセットマネジメント株式会社の233Aの紹介サイトでNifty50・S&P500・日経の比較したチャートがありました。

圧倒的にNifty50がアウトパフォームしていて2004年4月から約16倍になっていました。直近では下がっていましたがここからの経済成長を考慮すると検討しがいはあるのではないでしょうか。

【無料レポートのご紹介】

投資格付機関WeissRatings厳選25銘柄

~せっかくだから見ておかないともったいない~

米国株10,000銘柄以上からの厳選25銘柄

アメリカでは有料情報を日本では無料公開

組入れ銘柄とセクター比率

■組入れ銘柄

1位:HDFC銀行(11.95%)

2位:リライアンス・インダストリーズ(9.98%)

3位:ICICI銀行(7.95%)

4位:インフォシス(7.95%)

5位:ラーセン・アンド・トゥブロ(3.91%)

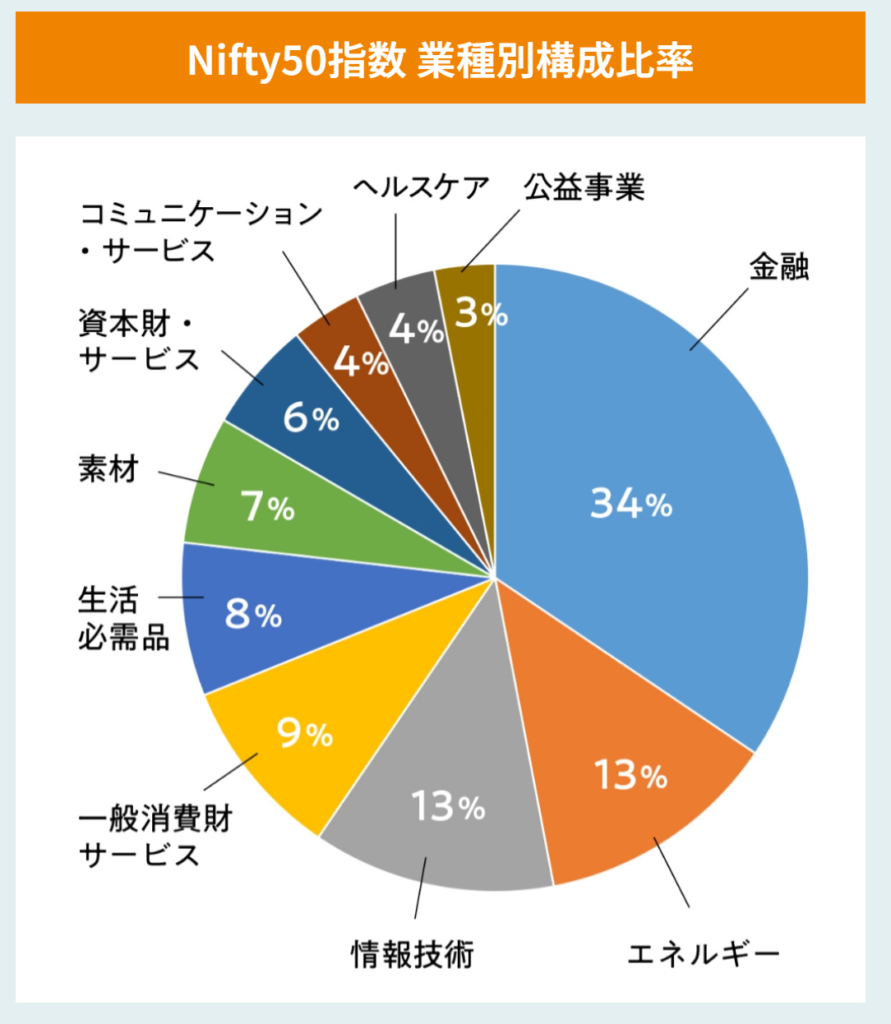

■セクター比率

【上位5セクター】

1位:金融(34%)

2位:エネルギー(13%)

2位:情報技術(13%)

4位:一般消費財(9%)

5位:生活必需品(8%)

【上位5セクター比率内訳】

・業績相場(景気が強く・金利が高い)に強いセクター

金融:34% 情報技術:13% 合計47%

・金融相場(景気が強く・金利が低い)に強いセクター

一般消費財:9% 合計:9%

・逆金融相場(景気が弱く・金利が高い)に強いセクター

エネルギー:13% 合計:13%

・逆業績相場(景気が弱く・金利が弱い)に強いセクター

生活必需品:8% 合計:8%

業績相場に強いセクターが全体の約5割となっていました。さすがこれから市場が大きくなるインドだと言える比率なのではないでしょうか。

233Aまとめ

今回は233Aについて201Aと比較もしながらまとめてきました。

まずは8月20日設定日で大和アセットマネジメントより運用開始になります。

ベンチマークはNifty50指数(配当込み、円ベース)でインドの有名な指標。今後も人口増加・経済成長が期待できるインドの有名指標に連動するETFを円で購入が可能です。

またインド株式指数に連動するファンドで純資産が小さい場合は現物株式は売買固定コストや課税等の影響が大きいため一般的には先物や外国ETFで運用する手法を採っています。

ですが233Aはマザーファンド(「インド株式インデックス・マザーファンド」という公募投資信託と共有していて1,487億円の純資産残高があるので資産の過半を現物株式で保有、日々の資金流入は株価指数先物で調整し運用を行い、現物と先物双方のメリットを活かしながら、コストをより抑制した運用をしています。

また同様にNifty50指数に連動している201Aと比較もしておきました。

【経費率】

233A:0.385%程度

201A:0.385%程度

経費率に大きな差はありませんでした。

その他で検討時には比較が必要になりそうですね。

【株価】

(2024年9月13日現在)

233A:2011円

201A:194.6円

株価については個人投資家にとっては201Aがリーズナブルなので投資をしやすいのではないでしょうか。一旦ですがインド株を試してみるのにもとてもはじめやすいですよね。

【配当月】

233A:年2回(3月、9月の各4日)

201A:年2回(2・8月)

ともに設定来から日が経っていないので今のところは実績はありませんでした。ですので実績が出てきましたら追って記事にしていきたいと思います。

今回の内容がインド株への投資を検討する際に参考になれば幸いです。

最後まで読んでいただきましてありがとうございました!

【分析ツール満載で無料のアプリ】

おすすめ投資アプリはmoomoo証券

・無料登録するだけで使える分析ツール

・有名投資家のポートフォリオが見れる

・ヒートマップから市場動向を全て把握

アプリの詳細にご興味がある方は下の記事から内容を確認してみて下さい

が爆誕【SCHD連動】-120x68.png)

※当ブログではアフェリエイトによる広告を掲載しています※