少し前の記事で2023年9月度のVanguard社の10年予測について変更があったとまとめました。なんとその直後の10月20日にさらにアップデートしていたためぜひシェアすべきだと考えました。

予測はすべてが当たるとは限りませんが少なくとも専門家がまとめている内容ではあるので知っておくことは重要ではないでしょうか。

ということで今回は「【2023年10月】Vanguard社の10年予測アップデート」についてです。

【この記事をみて分かること】

・株式種類について

・リターン予測(4月・9月と比較)

・米国の見通し

・中国の見通し

・ユーロ圏の見通し

・新興国の見通し

・先進国と新興国の成長見通し

・VTIとVTの過去の実績比較(2023年11月)

世界市場の最新情報を入手したいならmoomoo証券アプリがおすすめ

・各国の個別銘柄やETFの情報が豊富

・バフェットのポートフォリオを見れる

株式種類について

念のためですがこの後に解説するVanguard社の成長率をみるために必要な知識として表記されている株式種類について簡単にまとめておきますね。

■バリュー株(US value)

対象企業の株価が企業価値や経済状況と比較して割安と市場から評価されている株式銘柄。そのため割安株と呼ばれることもあります。特徴としては知名度が低かったり注目を集めていなかったりすることで株価が低い状態にある点です。

ちなみに投資の神様バフェットが行う投資としてバリュー株投資があります。バリュー株という言葉をバフェットから知った方も多いのではないでしょうか。

■グロース株(US growth)

将来大きく株価が上昇すると期待されている株式銘柄のことで成長株と呼ばれていて特徴として投資家からの期待が大きく理論上の企業価値よりも株価が高い点です。

ちなみにグロース株投資で有名なのがキャシー・ウッドではないでしょうか。

■ラージキャップ(US large-cap)

時価総額50億ドル超の大手公開企業の株で「ラージキャップ」あるいは「ブルーチップ(優良株)」とも言われています。

ちなみに多くの方がご存知のマグニフィセントセブンと言われるわれるGoogle、Apple、Meta、Amazon、Microsoft、Tesla、Nvidiaなどが代表的な企業になります。

■スモールキャップ株(US small-cap)

時価総額10億ドル未満の比較的規模の小さい公開企業の株です。大型株に比べて成長スピードは速いですがボラティリティー(価格変動リスク)が高いのが特徴。発行済み株式数が少ないため、必然的に値動きが荒くなりますが好材料が出ると一気に急騰します。反対に悪材料が出ると一気に急落してしまうので投資には注意が必要になります。

では2023年9月からの違いも含めて確認をしておこうと思います。

リターン予測(4月・9月と比較)

| リターン予測 | 2023年10月 | 2023年9月 | 2023年4月 |

| US equities (米国全体株式) | 3.7〜5.7% | 3.7〜5.7% | 4.4〜6.4% |

| US value (米国バリュー株式) | 4.6〜6.6% | 4.6〜6.6% | 4.5〜6.5% |

| US growth (米国グロース株式) | 0.8〜2.8% | 0.8〜2.8% | 2.4〜4.4% |

| US large-cap (米国大型株式) | 3.7〜5.7% | 3.7〜5.7% | 4.3〜6.3% |

| US small-cap (米国小型株式) | 4.3〜6.3% | 4.3〜6.3% | 4.7〜6.7% |

| Global equities ex-U.S (米国以外の 全世界株式) | 6.4〜8.4% | 6.4〜8.4% | 6.7〜8.7% |

| Emerging markets equities (新興国株式) | 6.2〜8.2% | 6.2〜8.2% | 6.3〜8.3% |

実際に比較として4月と9月と比較しやすいようにまとめてみました。リターンの予測は9月との変更はなかったようですね。

またあらためてになりますが全米よりも全世界のリターンがアウトパフォームすると予測しています。例えば中・長期投資を検討している方にとっては頭に入れておきたいものではないでしょうか。

さらに2024年から新NISA開始で非課税枠が増えるわけですがどこに投資をするか悩んでいる際の参考にしていただければと思います。米国のグロース株式のリターンが低いと予測しているのは気になる点です。

もちろんこのデータが絶対ではありませんが投資を続けていく際の参考として確認をしておいて下さいね。

米国の見通し

■景気について

9月時点では2023年末までの総合インフレ率は前年比3.2%、コアインフレ率は3.6%になると予想していました。またエネルギー価格の変動を考慮すると総合予測の上振れリスクが高まっているとしていました。

ですが今回の変更で6月から8月にかけてFRBが推奨するインフレ指標は年率2.16%で上昇。これは変動の激しい食品とエネルギー価格を除いたコア個人消費支出(PCE)指数のこのような測定値としては2021年初め以来の最低値となった。

コアPCEの減速が続けばFRBが2024年に2%のインフレ目標を達成する可能性が高まるだろうと改善を予想に変更がされていました。

■政策金利について

9月の予測の際との大きな相違はありませんでした。

引き続き適度なタカ派姿勢を維持しており、今後数カ月以内にFRBの政策金利がさらに1~3回引き上げられ、早くても2024年半ばまで利下げは行われないと予想しているとのことです。実際に11月のFOMCでは5.25~5.5%で据え置きと発表がされましたよね。ですが気になるのはVanguard社は「1~3回引き上げ」となっています。

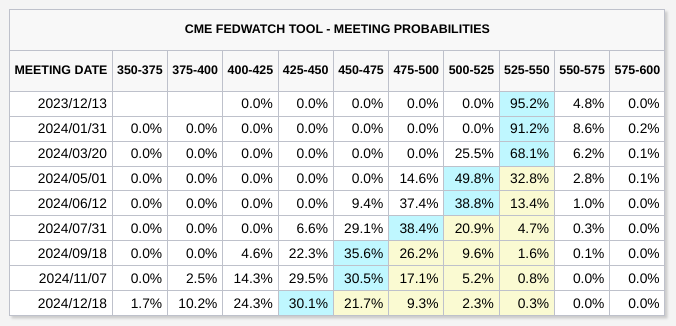

また市場参加者の考えとしてCMEフェドウォッチを確認しておくと2024年5月までは据え置きでそこから利下げを予想しています。

この点はできれば市場参加者の予想が当たってくれることを願うばかりですね。

■GDP成長率について

9月時点では2023年のGDP成長率予測を1.8%に引き上げたとのことでたまた今後18か月以内に景気後退予想は変わらずで確率は約70%と90%以上の見通しから引き下げていました。

そして10月時点では経済の回復力の継続を反映する可能性があるとしてバンガード独自の経済追跡モデルは、当四半期のGDP成長率が当初予想の年率換算で1.5%のおよそ2倍となる可能性があることを示唆。消費は引き続き利益をもたらします。回復力は拡大しており、セクター全体で多様化したままとのこと

まとめとして9月の予測でもFRBがソフトランディングを成功していく可能性が高いとVanguard社は予測していました。

この点について2023年10月27日のロイターが「米GDP、第3四半期は4.9%増 約2年ぶりの高い伸び 個人消費堅調」と報じていて米経済はFRBの積極的な利上げにもかかわらず経済が底堅く第4四半期は全米自動車労働組合(UAW)のストライキや学生ローン返済の再開による影響で成長が鈍化する可能性があるとしています。

さらに大部分のエコノミストは従来の予想を修正してFRBが経済の「ソフトランディング」(軟着陸)を実現できると考えているとのこと。第2四半期に労働生産性が堅調に推移していたが単位労働コストの伸びが緩やかになった傾向が第3・四半期も続くと見込んでいるためだとしています。

このように2024年の6月以降での利下げがある程度予想できる地盤ができているのが理解できましたよね。これにより2024年は株価上昇が期待できる可能性がでてしたと考えられるのではないでしょうか。

米国相場動向の最新情報の入手はmoomoo証券アプリがおすすめ。

・市場や個別銘柄・ETFなど最新情報が豊富

・バフェットなどのポートフォリオが知れる

中国の見通し

■景気について

家計のファンダメンタルズが依然として弱いことから、デフレリスクについては引き続き警戒しているとのこと。また住宅ローンの価格改定は収入をある程度下支えする可能性があり、消費者信頼感が改善すればインフレも堅調に回復する可能性があるとしています。

CEICデータで消費者信頼感を確認しておくと少しずつですが回復してきていますね。Vanguard社の予想通りで進むとインフレ解消には向かうのではないでしょうか。

■政策金利について

人民銀行は今後数四半期でこの比率をさらに引き下げ、政策金利を10〜20ベーシスポイント引き下げると予想している。米国債利回りの上昇と米ドル高により、当面の金融支援の余地が制限される可能性があるとしています。

■GDP成長率について

第3四半期の中国国内総生産(GDP)の伸びは上向きで投資家を驚かせたが、これは主に政策支援の強化により成長が勢いを取り戻すというわれわれの予想と一致しているとのこと。

GDPについては2023年10月18日のロイターが「中国GDP、第3四半期は予想上回る 9月主要統計も回復の勢い示唆」と報じていました。

中国当局は第2四半期以降の成長急減速を受け、ここ数週間に景気刺激策を打ち出してきていて不動産危機などの逆風が見通しのリスクになっているものの発表された各種統計は刺激策が奏功しつつあることを示した。

またシティ・インデックスのシニア市場アナリスト、マット・シンプソン氏は「成長率、小売売上高、鉱工業生産、失業率と幅広い指標が予想を上回り、景気刺激策の効果がようやく出始めたようだ」と述べたとのことでした。

つまり上記をふまえると不動産危機などの逆風リスクはありますが回復傾向が予測されているのが分かりますね。

ユーロ圏の見通し

■景気について

総合インフレ率は先月予想よりも早く鈍化し、欧州中央銀行(ECB)の利上げは終わったとの見方を裏付けています。広範な消費者物価は前年比で4.3%上昇し、過去23カ月で最も低い上昇ペースとなったとしています。

■政策金利について

ECBは9月に預金ファシリティ金利を25ベーシスポイント(0.25%ポイント)引き上げ、過去最高の4%とした。この金融政策声明は、2022年7月に始まった中銀の利上げサイクルは終了したというわれわれの見方を裏付けるものとみられるとのこと。同行は少なくとも2024年下半期までは4%の金利を維持すると予想。

政策金利について2023年10月27日にロイターが「ECB、金利据え置き 11会合ぶり 利下げの討議「尚早」」と報じていました。

イーバリーの市場戦略責任者マシュー・ライアン氏は「投資家は、追加利上げもあり得るというラガルド総裁のタカ派発言を全く信じていない」とし、「われわれは引き続き、ECBの次の動きが利下げとなる可能性がはるかに高いとみている」と述べているとのこと。

金融市場では、ECBがかなりの確率で来年4月に利下げを開始するという見方を織り込んでいる。さらに、来年6月までに利下げが始まり、24年末までにさらに2回の利下げが実施される確率を完全に織り込んでいるようですね。

米国に近く利上げ終了が織り込まれはじめていることが分かりますね。

■GDP成長率について

バンガードは、10月31日に発表される国内総生産(GDP)はユーロ圏経済の第3四半期の縮小を示すと予想している。第 4 四半期にはさらに減少する可能性が高く、これは経済が景気後退に陥っていることを意味します。8月のインフレ調整後の小売売上高は2年連続で減少し、経済の低迷が続いていることが示された。

Vanguard社は軟着陸や痛みのないインフレが起こるかどうかについては懐疑的でコンセンサスから逸脱し、2023年下半期には景気が縮小する可能性が高く、失業率も2023年の残り期間と2024年にはさらに高くなるだろうと考えているとのこと。

新興国の見通し

■景気について

新興国全体では、先進市場経済の冷え込みも一因で、コアインフレと総合インフレはいずれも緩やかになり、ピークを過ぎたように見えるとのこと。しかし、特に食料やエネルギーの価格変動の影響を受けやすい経済にとって、一次産品は依然として大きな上振れリスクとなっている。

■政策金利について

インフレの鈍化と成長の鈍化により、新興市場(EM)の中央銀行は利上げを一時停止することができました。利下げを始めたところもある。ここ数カ月で利下げを行ったのはチリ、ポーランド、ブラジルなどだったとのこと。

■GDP成長率について

金融市場はアジア以外の多くの新興国で2024年の利下げを織り込んでおり、これは2024年の成長が大幅に鈍化するとのバンガードの見方と一致している。アジアのGDP成長率は新興国の中でも比較的堅調となる可能性が高い。

さらにまとめとしては他の主要通貨に対する米ドルの強さはここ数週間で鈍化したが、それでも2023年半ばの水準に比べて高い。ドル高の方向と大きさは、新興国の輸出入価格、インフレ、金利、そして最終的には成長率に影響を与えるだろうとしています。

先進国と新興国の成長見通し

.png)

ここまでVanguard社が2023年10月にアップデートした将来の見通しについてまとめてきました。では直近の2024年の先進国と新興国(発展途上国含む)のIMFの成長率予想も確認しておこうと思います。

【2024年予想(実質GDPの年間変化率)】

先進国:1.4%

新興国:4.8%

このようにGDPの成長でみていくと新興国(発展途上国含む)が大きく成長が予想されていますので上記のデータも今後の投資の参考にみておきていただければと思います。

では次章では最後に全米と全世界の現在地を確認しておきますね。

VTIとVTのリターンについて(2023年11月)

9月予測の記事でも確認してありますが最後に全米と全世界の株価を比較してVTI(全米)とVT(全世界)をチャートでみておこうと思います。

■5年トータルリターン(2023年11月5日現在)

VTI:51.52%

VT:31.99%

※1年リターン

■1年トータルリターン(2023年11月5日現在)

VTI:12.98%

VT:12.13%

※6ヶ月リターン

■6ヶ月トータルリターン(2023年11月5日現在)

VTI:5.24%

VT:1.28%

5年の中期でみていくとVTIがアウトパフォームしていました。特に2021年から2023年にかけて差を開いていました。ですが直近1年でみるとほとんど差はなくて2023年9月付近ではVTがアウトパフォームすることもありました。

そしてこれからを占ううえで特に注目になる直近6ヶ月のリターンはVTIの勝利となりました。これはAIベビーバブルの影響があるからなのではないでしょうか。

では2024年はどうなっていくかかと思いますがそのヒントを今回の記事から参考にしていただけると嬉しいです。

最後まで読んでいただきましてありがとうございました!

〜バフェット・レイ・ダリオなどの保有銘柄をアプリ1つで知れる〜

・バークシャー・ハサウェイ(バフェット)

・ブリッジウォーター(レイ・ダリオ)

・アーク・インベスト(キャッシー・ウッド)

社10年予測をさらにアップデート【VTIとVT比較】.png)

※当ブログではアフェリエイトによる広告を掲載しています※