2024年より新NISA制度がはじまりますが今回の改正については「神改正」と言われるくらいの内容でしたよね。実際にどのように活用していくかについていろいろ探っている方も多いのではないでしょうか。

スタイルを考えるうえで参考になる記事を2023年1月23日に楽天証券のトウシルで広瀬孝雄さんが「新NISAの攻め方 米国株での銘柄選び」を出されていました。新NISAになってからどのようなスタイルがいいかの勉強になる内容でしたのでぜひシェアしたと考えました。

ということで今回は「広瀬孝雄さんから学ぶ新NISAの活用方法」についてです。

ちなみにイメージとしておすすめされている個別銘柄についても紹介されていて個人投資家の多くの方に参考になると思いますのでぜひ最後まで読んでみて下さい。

【この記事をみて分かること】

・新NISA改正ポイント

・つみたて投資枠の戦略

・成長投資枠の戦略

・銘柄選択のイメージ

米国銘柄の最新情報を入手したいならおすすめはmoomoo証券アプリ

・各銘柄の株価や決算情報など最新情報が豊富

・有名投資家のポートフォリオの詳細が見れる

ではまずは簡単にですがNISA制度の改正点についてから解説していきますね。

新NISA改正ポイント

2024年1月から始まる新NISA制度のポイント

ポイントとしては以下の5点になります。

①つみたてNISAと一般NISAが併用可能

②年間投資上限額が最大360万円に拡大

※つみたて投資枠120万 成長投資枠240万

③生涯非課税限度額が最大1,800万円

④非課税保有期間の無期限化

⑤制度の恒久化

現在はつみたてNISAと一般NISAは併用ができませんが今後はともに使用できるのがとても大きな改正ですよね。

また年間で360万までとなるのでかなり幅を広げて投資が可能になり非課税保有期間の無期限化と制度恒久化まで個人投資家が長く投資がしやすい環境になることが分かります。この新NISAの改正に向けてどのような戦略が必要になるかを広瀬隆夫さんの記事で学べます。

ではここからはつみたて・成長投資枠とそれぞれの戦略について解説していきます。

つみたて投資枠の戦略

あらためてですが2024年1月から制度恒久化になり投資方法については積立買付では対象商品については投資信託になります。

また金融庁が指定する銘柄のみ(手数料が高いファンドなどを抜いて選定)なのでとても安心。

さらに最大非課税投資可能額は1,800万とここまでの枠が用意されるのはとても嬉しい改正ですよね。

本制度のねらいはコツコツ積立を行う習慣をつけることにあるのでせかせか中身を入れ替えない事にあると仰っています。例えば全世界株式を丸ごと買うようなきわめて広範囲のどっしりとした投資信託を買うといいとのこと。

ではここで代表的な2つの投資信託の株価もみていこうと思います。

【2023年12月10日現在】

株価:20,165ドル

.png)

2023年1月よりアップダウンはしながらですが順調に上がってきています。

では全米株式もあわせてみておきますね。

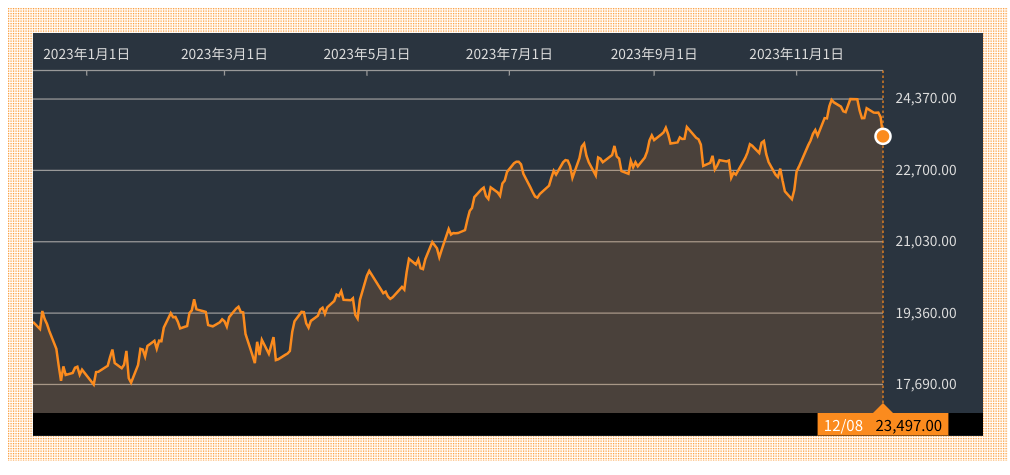

【2023年12月10日現在】

株価:23,497ドル

ともにほとんど同じようなチャートになっていますが全世界についてはおおよそ6割が米国への投資になるため全米の株価も同様になりやすい性質はあるかと思います。

ちなみに全世界は約3000銘柄で全米は約1250銘柄と分散投資ができるものになるので広範囲で分散ができる投資信託で積立していくのがベストだと分かりますね。

では次は成長投資枠について解説していきます。

成長投資枠の戦略

つみたて投資枠と同様で2024年1月から制度恒久化になります。

新NISAの生涯非課税限度額が1800万円でそのうち成長投資枠に1200万円使え積立投資枠と併用ができるのが今回の改正の大きなポイントです。

投資対象は上場株式も含めて運用できて年間の上限は120万円から240万円にアップされます。そしてここからが広瀬さんの見解になりますが例えば1年間で240万円の枠を使い切ってしまった場合はそれ以上の買い付けに関しては非課税扱いになりません。

もし投資が大成功して大きな利食いになった場合はその利益を含む資金の全額を翌年に「成長投資枠」で再投資しようとしても240万円以上買い付けることになるので非課税枠に収まらなくなってしまうとなりますよね。(ただし、「成長投資枠」の最大利用可能額(累計額)は1,200万円(新NISA枠1,800万円の内数)。)

上記が「一体何を意味するか?」について言及されていて例えば大きなリスクを取って大利食いができたとしても一度現金化して逃げてしまうと(売却すれば、上限枠240万円分はリセットされるが)

別の銘柄に再投資しようとしても240万円を超える分に関しては非課税にならないということだと仰っています。

・初年度に240万を投資して利益が50万

⇒初年度の利益50万円分は非課税

例えば上記のケースで利益が出た初年度で全て売却をします。さらに翌年に成長投資枠で投資をしようとした場合は上限が240万になっています。また昨年の利益分50万円を再投資する場合は課税口座で投資することになり、そこで利益が出て売却するとその部分も課税されることになるということです。

一方で初年度に50万円の利益分も含めて売却せずに保有し続けた場合は利益(50万)も含めた290万が非課税として保有できることになります。

ここでのポイントとして5年後、10年後にもっと大きな利益になっていたとするとそれを売却しても利益分全額が非課税になるという点です。

この点を説明されてから広瀬さんは「このように無用な回転売買を狙うくらいなら、エキサイティングではないけれど、ヒタヒタと来る銘柄にじっくりと投資するほうがずっと効率が良いです。」と仰っています。

これは資産の最大化を図るうえでとても大事な知識になるためぜひ覚えておくといいかもですね。ということでここまでの解説でつみたて・成長投資枠の戦略がみえてきたのではないでしょうか。

銘柄情報の収集には「オックスフォードインカムレター」がおすすめ

・永久に持っておきたい6つの高配当米国株を知れる

・メールアドレスの登録のみで安心して始められます

ではここからは広瀬さんから銘柄選択のイメージも説明があったので次章で解説していきますね。

銘柄選択のイメージ

ここからは広瀬氏が選択するイメージするうえで参考になる6銘柄をご紹介しておきますが広瀬氏の言及内容は2023年1月時点のものです。ですが新NISAの開始に向けてチャート・株価・トータルリターンは2023年12月10日現在のものに変更をしておきましたのでその点はご了承下さい。

では銘柄のご紹介をしていきますね。

①ビザ

【株価:2023年12月10日】

255.74ドル

【トータルリターン】

年初来:23.09%

1年: 23.51%

クレジット業界大手にあたるビザで売上高が均すと年率+17%成長で1株当たり利益(EPS)は+24%で成長しています。

クレジットカード・システムの市場はビザとマスターカードの寡占となっており競争地図は余り変化しいないので安心して投資できるのではとのこと。

②ハーシー

【株価:2023年12月10日】

185.74ドル

【トータルリターン】

年初来:-19.79%

1年: -19.98%

日本でもチョコレートで有名なハーシーは売上高が均すと年率+12%でEPSは+15%成長です。

需要が景気に左右されにくいため不況時も安心して保有し続けられるとのこと。

③シンタス

【株価:2023年12月10日】

553.33ドル

【トータルリターン】

年初来:22.52%

1年: 23.28%

世界の百万社以上の企業に対しレストランや医療施設で着用するユニフォームを提供しているシンタス(CTAS)は売上高が均すと年率+10%でEPSは+21%で伸びています。会社の営業を続ける限り、ユニフォームは洗濯に出さないといけないので同社のビジネスも極めて安定しているとのこと。

④コカ・コーラ

【株価:2023年12月10日】

58.61ドル

【トータルリターン】

年初来:-7.86%

1年: -4.27%

日本でもなじみがある清涼飲料のコカコーラ(KO)は売上高が均すと年率+13%でEPSは+15%で成長しています。同社は炭酸飲料だけでなくお水やお茶なども扱っているため健康に対する消費者の考え方が変わることによるソーダの売上減などのリスクは限定的とのこと。

また投資の神様ウォーレン・バフェットが長期保有されている話はとても有名ではないでしょうか。

⑤ペプシコ

【株価:2023年12月10日】

165.68ドル

【トータルリターン】

年初来:-8.29%

1年: -6.93%

先程、紹介したコカ・コーラのライバルのペプシコ(PEP)は飲料だけでなくポテトチップスなどのスナックも展開しています。売上高は均すと年率+10%でEPSは+10%で伸びています。

参考までに過去5年のコカ・コーラとペプシコの株価の比較もみておきます。

コカ・コーラ(ブルー)+18.79% ペプシコ(イエロー)+45.40%

過去5年でみていくとペプシコが圧勝していて直近の1年で比較するとコカ・コーラ(−8.38%)でペプシコ(−9.94%)になります。

現状ではペプシコの成長性に期待する投資家が多いようですね。今後も比較して検討していくといいのではないでしょうか。

⑥ユナイテッドヘルス

【株価:2023年12月10日】

549.77ドル

【トータルリターン】

年初来:3.69%

1年: 3.49%

民間医療プラン大手のユナイテッドヘルス(UNH)は売上高が均すと年率+12%でEPSは+16%で成長しています。このビジネスも景気に一切左右されることはないので安心して保有できるとのこと。

ということで今回は6銘柄の紹介がありましたがどれも大企業で日本でもかなりなじみがある会社だったのではないでしょうか。これは個人投資家にとってとても参考になる情報ですよね。

ぜひ検討してみて下さいね。

新NISAの投資戦略のまとめ

今回は2024年からはじまる新NISAのつみたて・成長投資枠の戦略について広瀬孝雄さんの記事を解説してきました。

投資信託および個別銘柄も含めてでどんなスタイルが良いかイメージができたのではないでしょうか。ではあらためてつみたて投資枠と成長投資枠をそれぞれまとめてみます。

【つみたて投資枠】

・コツコツ積立を行う習慣をつける

・全世界株式のような分散投資ができるもの

・中身を入れ替えずに買い足す

【成長投資枠】

・地位が確立されたリーダー企業

・成長率は高すぎず低すぎず

・景気に左右されないビジネス

上記の点を理解して2024年までにどの投資信託と企業に投資くしていくかを探しておくことも2023年中にやっておくといいのではないでしょうか。また成長投資枠に関しても安定性がある個別株を選定しておくとより資産の最大化が可能になります。

その点でお役に立てる情報は今後もシェアしていきますのでこの記事をぜひ参考にしていただけると幸いです。

最後まで読んでいただきましてありがとうございました!

moomoo証券アプリなら有名投資家のポートフォリオが無料で知れる

・バークシャー・ハサウェイ (バフェット)

・ブリッジ・ウォーター (レイ・ダリオ)

・アーク・インベスト(キャッシー・ウッド)

上記になる有名投資家のポートフォリオ詳細が無料で見れる。

上記3名のポートフォリオを下記記事でまとめたのであわせて読んでみて下さい。

※当ブログではアフェリエイトによる広告を掲載しています※