2025年に入り、年初来のトータルリターンを見てみると米国に比べて新興国がアウトパフォームをしてきています。実際にVTIと各国のETFを比べると年初来リターンは大きな差が出てきていました。

これは約10年間ほど続いてきたアメリカ一強から投資マネーがシフトしている可能性があることを示唆しているのではないでしょうか。その点からも今まで割安に放置をされていた新興国のETFも今後は期待ができるフェーズになってきたと思います。

ちなみにこのブログでは新興国ETFを多数ご紹介していますので興味がある方は他の記事もぜひ見て頂けると幸いです。そしてその新興国の中でも経済成長と人口増加が見込めるインドネシアのETFについて現在地を記事にまとめておこうと思います。

ということで今回は「インドネシアにまとめて分散投資できるEIDO」についてです。

【この記事をみて分かること】

・経済成長率と人口増加について

・EIDOとは

・基本情報

・株価について

・組入銘柄とセクター比率

・配当実績

・EIDOまとめ

【投資に差が出る必須なツール】

初心者でも使いやすいmoomoo証券アプリ

・バフェット銘柄を簡単にチェック可能

・ヒートマップで市場動向が一目で確認

・豊富な分析ツールを無料で使い放題!

経済成長率と人口増加について

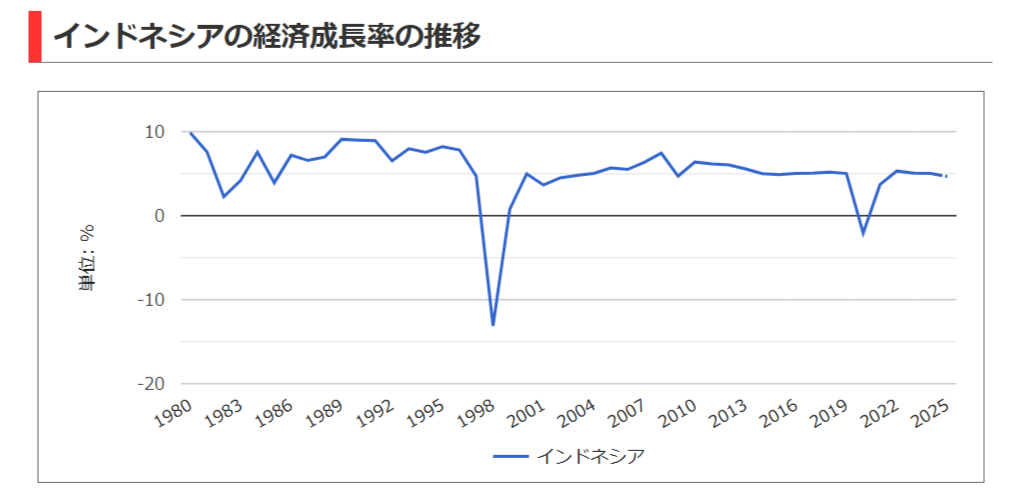

■経済成長率

まず2000年代に関して実質GDPは順調に成長を続けていて2008年では7%成長までいっています。さらに2010年代も同様に平均でも5%程度の成長を継続。ですが直近でみると感染症の影響から2020年に落ち込んでいましたが徐々に回復して2024年も5%成長をしています。

■人口増加

まず世界ランキングでみると現在は第4位となっていました。

中身をみても生産年齢人口(15~24歳)が 17.1%で生産年齢人口(25~64歳)は50.2%となりますので全体では約70%程度となっています。この生産年齢人口の割合が多い点からも経済成長に繋がっていることが分かるのではないでしょうか。

このように経済成長・人口増加とどちらの観点からもインドネシアがこれからも成長をするであろうことがご理解を頂けたのではないでしょうか。ではこのインドネシアにまとめて分散投資が可能なEIDOについて現在地を見ていこうと思います。

EIDOとは

まず正式名称は「iシェアーズ MSCI インドネシア ETF」で米国籍のETF(上場投資信託)です。また「MSCIインドネシアIM I 25/50インデックス」に連動する投資成果を目指しています。

インドネシア株式市場の大型、中型、小型株セグメントのパフォーマンスを測定するために設計されていて、69の構成銘柄でインドネシアの浮動株調整後時価総額の約99%をカバーしているETFにななっています。

インドネシアに投資を検討されている場合であれば、EIDOはまとめて投資ができますので有力候補になるのではないでしょうか。それではETFの中身を基本情報から見ていきます。

基本情報

| ティッカー | EIDO |

| 名称 | iシェアーズMSCIインドネシアETF |

| 運用会社 | ブラックロック |

| ベンチマーク | MSCIインドネシアIM I 25/50インデックス |

| 銘柄数 | 69(2025年6月現在) |

| 投資対象 | MSCIインドネシアIM I 25/50インデックスに 連動する投資成果を目指す。 |

| 経費率 | 0.59% |

| 配当月 | 2025年6月16日更新 |

| 直近配当利回り (ブルームバーグ) | 5.21% |

| 設定日 | 2010年5月7日 |

【運用会社】

ブラックロック

ブラックロック社は、1988年にアメリカで設立された世界最大級の資産運用会社です。世界30ヶ国・70のオフィスに合計18,000名超の従業員が在籍。

S&P500種株価指数を構成する企業の80 %以上において、持ち株比率の上位3位までに入っているファンドを通じて主要な上場企業の大株主になります。またAIや環境問題(ESG投資)にも積極的で、トレンドにあわせたETFなど長期的視点で安定成長を目指す運用を行っている運用会社です。

【銘柄数】

69社

asean exchangesというサイトで調べるとインドネシア全体の上場数は2024年12月時点では943社とのことでしたので、その中でも選りすぐりの69社となっています。

ちなみに2023年9月時点では89社ありましたので銘柄数約2年前と比べて減少しているようでしたのでそれだけ特定のいい企業への投資比率が上がったとも考えてられるのではないでしょうか。

【経費率】

0.59%

新興国ETFへ投資をする際は比較的に経費率は0.5%~1%といった水準が多いかと思います。そのため現段階ではおおよそ平均的だという認識で間違いないです。

【直近配当利回り】

5.21%

完全に高配当ETFになっていますよね。後ほど過去10年の年配当利回りの詳細をまとめていますのでそちらもご覧ください。では次は購入する際に重要となる株価についてみていこうと思います。

株価について

【EIDO株価】

18.62ドル(2025年6月16日現在)

直近の動きで見ていくと2024年6月(18ドル付近)から9月(23ドル付近)までの3ヶ月はとても好調に上昇をしていました。実際に9月にはゴールデンクロスを形成してましたがそこから下げがあり12月(20ドル付近)にデットクロス形成した後で2025年4月(15ドル付近)まで大きく下落してきました。

2025年4月以降は上昇をしてきていてこの記事を作成している6月では19ドルまで回復。200日移動平均線を試す展開になってきています。

また移動平均線をみてみえるとゴールデンクロスに向かって50日が200日に迫りはじめています。米国一強が長らく続き、さらに先行きが不透明な中ですので新興国に資金がシフトする可能性は多いにあります。ですのでここから株価がさらに上昇するシナリオも考えやすいのではないでしょうか。

では次は株価を構成している組入銘柄とセクター比率も見ておきます。

~ほったらかしの投資術のご紹介~

AIで金融市場を先読みしましょう!

・運用を自動化して、手間なしの資産運用

・40以上の先行指標分析で、市場動向予測

・月1回の頻度で投資配分が自動で調整

組入銘柄とセクター比率

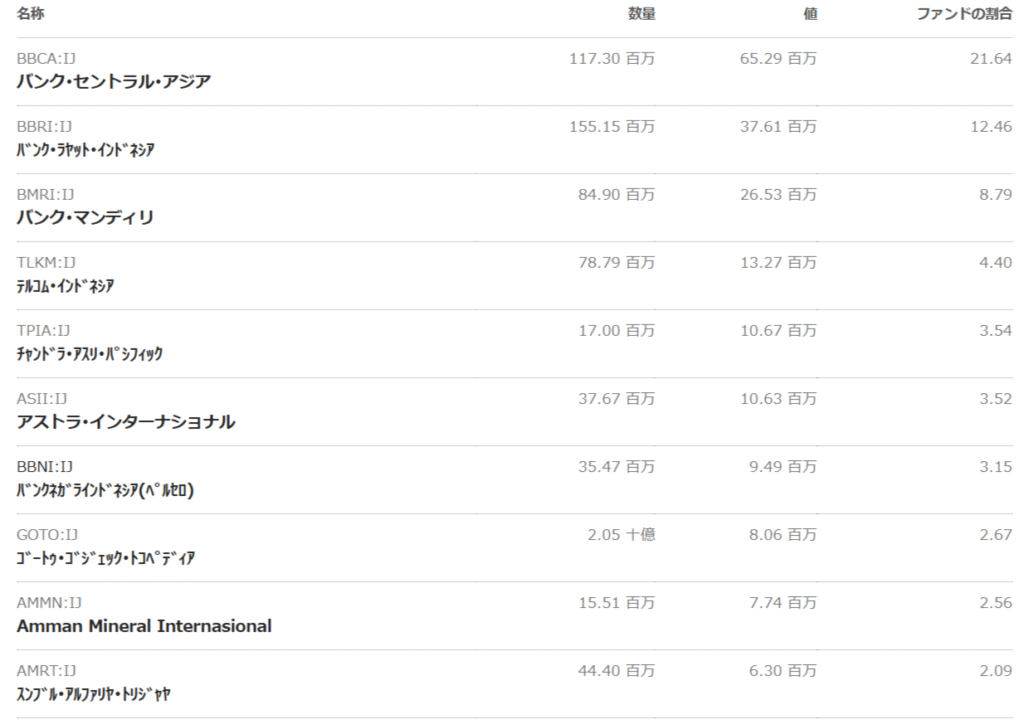

■組入れ銘柄

1位:バンク・セントラル・アジア(21.64%)金融

2位:バンク・ラヤット・インドネシア(12.46%)金融

3位:バンク・マンディリ(8.79%)金融

4位:テルコム・インドネシア(4.40%)通信

5位:チャンドラ・アスリ・パシフィック(3.54%)素材

上位3社が金融で全体の約40%となっていました。EIDOを保有する場合はこの3社の業績・株価に影響を受けやすいのでチェックをしておくといいのではないでしょうか。

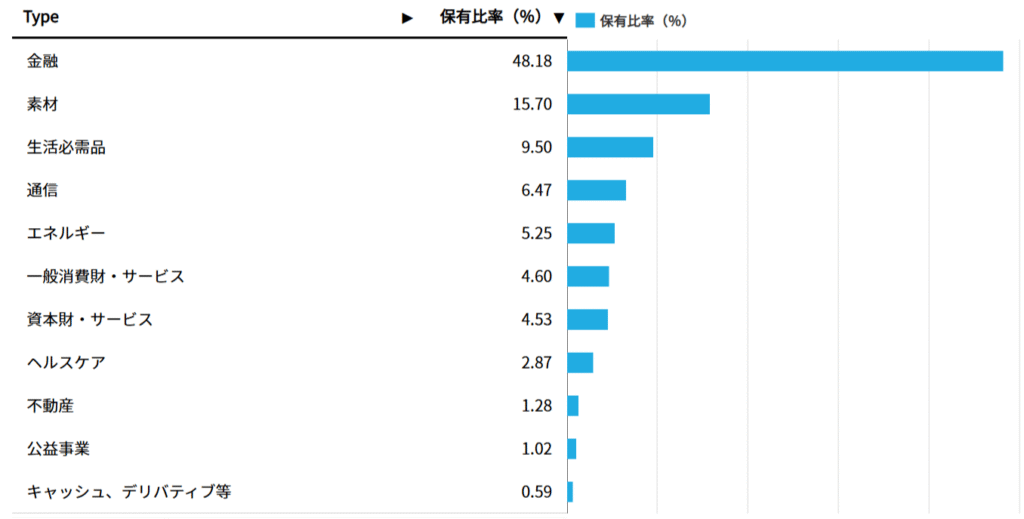

■セクター比率

【上位5セクター】

1位:金融(41.18%)

2位:素材(15.70%)

3位:生活必需品(9.50%)

4位:通信(6.47%)

5位:エネルギー(5.25%)

金融セクターが約40%の比率になっていますので景気の回復・拡大局面で強くなりやすく、逆に景気後退時には下落しやすい傾向はあります。さらに素材セクターが約15%となっていて、同様に景気回復・拡大局面に強いため現状では強みを発揮する可能性を持っているのではないでしょうか。

一方で2セクターともに比較的に景気敏感セクターとも言える点は理解をしておくといいかと思います。

では最後に過去10年の年間配当金と利回りについて見ていこうと思います。

配当実績

| 年度 | 配当金(ドル) | 利回り(%) |

| 2024年 | 0.96 | 5.20% |

| 2023年 | 0.66 | 2.94% |

| 2022年 | 0.57 | 2.53% |

| 2021年 | 0.31 | 1.33% |

| 2020年 | 0.35 | 1.51% |

| 2019年 | 0.46 | 1.78% |

| 2018年 | 0.49 | 1.99% |

| 2017年 | 0.36 | 1.26% |

| 2016年 | 0.28 | 1.16% |

| 2015年 | 0.35 | 1.67% |

| 2014年 | 0.36 | 1.32% |

| 平均 | 0.47 | 2.06% |

2024年の年間配当が高い理由について調べると結論は年間配当が上がったにも関わらずに株価が下がったためでした。

ちなみに2023年の年間配当金$0.6572に対して2024年は$0.9617と約46%増加。また年末の株価は2023年が$22.32に対して2024年は$18.48と約17%下落していました。

そのために利回りが上昇していたようです。ですのでデータとしては平均の2.06%を参考にする方が現実的になると思います。以上の点から考えるとEIDOは今後の株価も期待しながら配当も一定は見込めるETFと捉えられるのではないでしょうか。

EIDOまとめ

今回はインドネシアの銘柄を分散して投資が可能なiシェアーズMSCIインドネシアETF(EIDO)について現在地を解説してきました。

【運用会社】

ブラックロック

【銘柄数】

69社

【経費率】

0.59%

【直近配当利回り】

5.21%

※過去10年平均2.06%

株価については直近では2024年9月(約23ドル付近)から2025年4月(約15ドル付近)くらいまで下落を続けてきていましたが以降で上昇をしてきています。また移動平均をみておくとゴールデンクロスに向けて上昇をしてきていました。

またセクター比率は金融・素材で全体の約60%近くになるため、景気の回復・拡大局面で強くなりやすく、逆に景気後退時には下落しやすい傾向があることも分かりました。

さらに配当は10年平均で約2%となっていましたのでインカムも一定割合で見込めるようです。

上記から考えると、現在は投資資金が米国から欧州・新興国へ流れはじめてきている状況からインドネシアにまとめて分散投資が可能なEIDOは今後、期待ができるETFになるのではないかと考えています。

最後まで読んでいただきましてありがとうございました!

【情報収集に必須といえるアプリ!】

投資初心者でも安心なmoomoo証券

【2025年6月版】.png)

とVTI(全世界)の現在地を比較【2025年6月版】-120x68.png)

※当ブログではアフェリエイトによる広告を掲載しています※