5月4日になりますが米国の政策金利が0.25%の利上げが決定しました。

その少し前ですが2023年4月28日にインヴァスト証券のサイトに「アメリカのマーケット展望【2023年5月度】」という記事が掲載されていました。

米国の現況と決算からみる企業業績から注目のETFについても言及されています。

投資をされている方については知っておきたい内容でしたのでシェアさせていただこうと思います。

ということで今回は「広瀬隆雄さんの最新記事から分かる米国の現況について」です。

ちなみに米国市場の現況についての情報収集は「オックスフォードインカムレター」がおすすめ。

今ならメールアドレスを登録のみで「永久に持っておきたい6つの高配当米国株」が確認できます。

ぜひ活用してみて下さいね。

また注目のETFの中にとても興味深いものがありましたのでぜひ最後まで読んでみて下さいね。

短期での相場見通しについて

まずは5月の結論からですがS&P500指数の向こう1カ月のターゲットは4200としますと広瀬氏は仰っています。

.png)

4200はブルーのラインあたりになるのでそこまでの大きな動きはなさそうですね。

また広瀬市は3月中旬に起きた一部の銀行の経営危機はその後他行へと広がる事なく収拾しましたとのこと。

しかしその後で実際にどれくらいそれらの銀行から預金が引き出されたのかが明るみに出て、市場参加者は改めて預金流失の規模の大きさをまざまざと見せつけられました。

まずは次章で信用不安について解説しますね。

約2ヶ月で地銀3行の破綻

・シリコンバレーバンク

・シグネチャーバンク

・ファースト・リパブリックバンク

ちなみにファーストリパブリックバンクはJPモルガン・チェースが買収しました。

過去2番目の規模と報じられています。

ファーストリパブリックバンクの資産規模は2022年末時点で全米14位。

2023年4月13日時点の総資産は2291億ドル。

破綻した米銀の資産規模としては3月に破綻したSVBを上回り、リーマン危機時の2008年秋に破綻したワシントン・ミューチュアル(約3070億ドル)に次ぐ過去2番目の大きさとなりました。

約2ヶ月で地銀3行が破綻するという信用不安がでてきましたよね。

さらに広瀬氏はインフレに関しても言及していますので次章で解説します。

インフレと政策金利

インフレを退治するため連邦準備制度理事会(FRB)が矢継ぎ早の利上げを繰り返したので、いま米国の短期金利は高い水準だと。

その動きに呼応するカタチで利息が急に上昇した金融商品が散見される一方で、まだ水準訂正が起きていない金融商品も散見されると仰っています。

このような凸凹は、金融機関の間での格差を生んでおり、ちょっとした拍子に預金がごっそり移動しやすい不安定な状況を創り出しているとのこと。

FRBは今後の金利政策を決める際にこのグラグラした預金が金融システムにもたらすストレスを考慮に入れないといけません。

それはFRBの手綱さばきが一層難しく、投資家目線では手の内が読みにくい状況になっていると言えるでしょうと仰っています。

メインシナリオとしては5月3日の連邦公開市場委員会(FOMC)で0.25%の利上げを行った後、FRBは利上げの手を休め、とうぶん政策金利を5.00~5.25%のレンジに据え置くことが予想されますと。

実際に5月のFOMCでは0.25%の利上げが決定しました。

またパウエル議長の会見では「いくらかの追加的な引き締めが適切」との文言が削除されたようです。

これは利上げ打ち止めの可能性を示唆しましたいた形になるので必要があれば継続して利上げは行う可能性があると捉えられます。

ですが広瀬氏は上に述べたような事情もあり、場合によってFRBは臨機応変な対応を迫られる可能性があると予想していました。

これとは正反対のシナリオになりますが、食品・エネルギーといった変動の激しい品目を除外した、いわゆるコア・インフレは、まだまだ高い水準にあるので、FRBが更に利上げを強いられるケースも想定しておく必要があると仰っています。

ここまでの話をまとめると金利の先行きは読みにくくなっており、それに呼応する形で株式のシナリオに関しても不透明感が増しているということ。

このような対立する相場観に挟まれる格好で株価指数は方向感を失うことが予想されます。

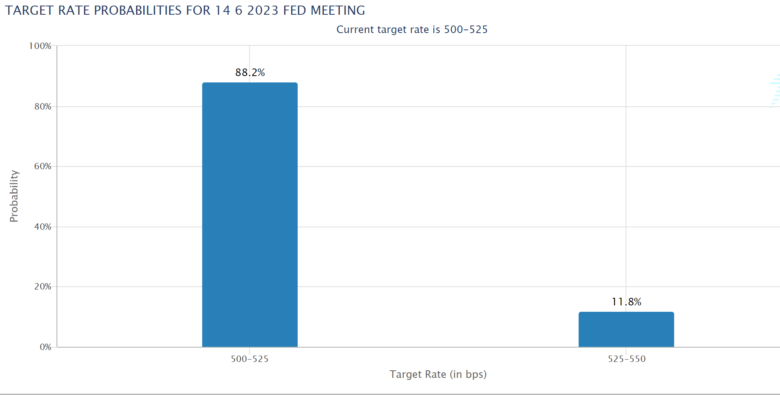

ちなみに5月の政策金利の発表から少し経った2023年5月12日時点では市場参加者は88.2%の確率で5.00〜5.25%での推移を予想しています。

次はいつ利下げに転じるのかに注目といった感じではないでしょうか。

その点をみるうえで米国経済について説明されていましたので次章で解説していきますね。

米国経済の現況について

4月7日(金)に発表された非農業部門雇用者数は予想23.9万人に対し結果23.6万人。

失業率は予想3.6%に対し3.5%でした。

平均時給は前年同月比+4.2%。

4月12日(火)に発表された消費者物価指数は予想+5.2%に対し、結果+5.0%でした。

但しコア指数は+5.6%で2月の+5.5%より加速がみられましたとのこと。

これらの指標が示唆することは、景気後退を懸念する声が大きいわりに経済は堅調であり、インフレは方向としては収まりを見せつつあるけれど未だしつこく高止まりするリスクがあるということだと仰っています。

ですのでFRBは政策金利を高く維持し、じっくり様子を見極めたいはずとのこと。

まずは6月14日の政策金利の発表に注目といった感じですよね。

この点はしっかりとウォッチしていこうと思います。

それでは次章では企業の業績についても言及されていましたので解説していきます。

企業業績について

現在は2023年第1四半期の決算発表シーズンが佳境を迎えていますがこれまでのところ決算には波乱は少なく、恐れていたほど酷い決算シーズンにはなっていませんとのこと。

このままいけば第1四半期は前年同期比-6%前後のEPS成長率になるはずと仰っています。

投資家はこの第1四半期が前年比較で最も悪いボトムとなり、ここから業績は切り返してゆくことを期待しています。

その場合、株式は「見切り発車」的に買われるシナリオもありうると言っています。

ちなみに市場の幅広い情報収集や各銘柄の業績を簡単に確認できるアプリがあります。

インフルエンサーも紹介している無料で使える分析アプリmoomooも活用下さい。

ではこのような状況下で広瀬氏が注目するETFについてを次章で解説していきますね。

注目のETFを5つ紹介

・S&P500恐怖指数連動ETN(VXX)

・金融セレクト・セクターSPDRファンド(XLF)

・パワーシェアーズQQQ信託シリーズ(QQQ)

・ARKイノベーションETF(ARKK)

・テクノロジー・セレクト・セクターSPDEファンド(XLK)

5月は強弱観が対立する、難しい相場が予想されると言っています。

5月3日のFOMCに先立ち銀行経営に関する悪いニュースが出ないようならFRBはタカ派の決定を下す可能性があるので、ワンポイントでS&P500恐怖指数連動ETN(VXX)をロングする手があると。

✓S&P500恐怖指数連動ETN(VXX)

これはハイリスクのトレードになりますので思惑が外れた場合、まんまと思惑通りになった場合、いずれでもFOMC後にサッサと手時舞うべきと仰っています。

このETFはあまり聞いたことがないかと思いますので調べてみました。

S&P500恐怖指数連動ETN(VXX)については同じく広瀬市がインヴァスト証券のサイトで説明していますのでそこから抜粋して行きますね。

ETFではなくETNという略号になっている点にお気づきの読者も居るかと思いますが、この場合の「N」とはNoteの略であり、突き詰めて言えばこの派生証券の発行者であるバークレイズ銀行が出す証書、ないしは契約書を指すとのこと。

言い換えればETFを構成している中味は様々な株券なのですが、ETNを構成している中味は発行者が出す派生証券契約書ということになります。

トレードの際の要領としてはETFとETNはまったく差異はないようです。

強いて言えばETNの場合、発行者(バークレイズ銀行)のカウンター・パーティー・リスク(=取引先リスク)が存在すると仰っています。

念の為にチャートを確認しておきます。

チャート.png)

✓金融セレクト・セクターSPDRファンド(XLF)

さて、来るFOMCで「利上げ打ち止め」のハッキリとしたメッセージが打ち出されなかった場合、短期金利はもっと上を目指すことになるので、メガバンクの利ザヤは拡大することが予想されるとのこと。

従って市場が落胆しマーケット全体が売られたタイミングで金融セレクト・セクターSPDRファンド(XLF)をロングする手があると。

米国籍の ETF (上場投資信託)です。

ファイナンシャル・セレクト・セクターの実績と同等水準の投資成果 を目指していて投資管理、商業・企業向け銀行業などの金融サービス関連企業の銘柄で構成されるETF。

ちなみに構成銘柄の上位5社は下記です。

1位:バークシャー・ハサウェイ

2位:JPモルガン・チェース・アンド・カンパニー

3位:ビザ

4位:マスターカード

5位:バンク・オブ・アメリカ

さらにチャートはこちらになります。

チャート.png)

またFRBがタカ派だった場合はパワーシェアーズQQQ信託シリーズ(QQQ)、ARKイノベーションETF(ARKK)、テクノロジー・セレクト・セクターSPDEファンド(XLK)をショートするなどのアイデアもあると仰っていました。

2023年5月12日のチャートを見ていきますね。

✓パワーシェアーズQQQ信託シリーズ(QQQ)

✓ARKイノベーションETF(ARKK)

✓テクノロジー・セレクト・セクターSPDEファンド(XLK)

いかがでしたでしょうか。

捉え方はそれぞれ違うかもしれませんが5月会見でパウエル議長はタカ派でもなくハト派でもない発言をしていました。

その点も含めて上記のETFも検討をしてみて下さい。

今回の記事から分かること

まずはインフレについてではないでしょうか。

【非農業部門雇用者数】

予想23.9万人

結果23.6万人

【失業率】

予想3.6%

結果3.5%

平均時給は前年同月比+4.2%

FRBメンバー・市場参加者がが注視している雇用者数・失業率・平均時給については数字をみる限りではとても強く大きく減速はしていませんでした。

さらにここ2ヶ月で3つの地銀が破綻している点からもFRBは金融システムにも目を向けながら今後の政策金利を考える必要が出てきていますよね。

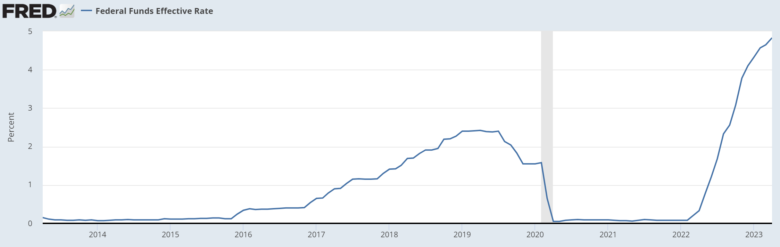

実際には5月の0.25%の利上げが決定したことで約1年で金利が5%まで引き上げられました。

下の画像は過去10年でみた政策金利の推移です。

とても急激に引き上げられていることが分かりますよね。

インフレについてはまだ強い状況ではすぐに利下げとはいかないとも分かります。

さらにパウエル議長も利上げ打ち止めは示唆していますが利下げについてはまだ言及されていません。

ですので広瀬氏が言われているように当面は5.00~5.25%のレンジのままという可能性が高いのではないでしょうか。

また第1四半期の決算発表シーズンからも波乱は少なく、恐れていたほど酷い決算シーズンにはなっていませんと仰っていました。

これは大きな動きはないが微増で株価が動く可能性は大いにありそうだと感じます。

またインフレや金利をみて大きな動きがなさそうな状況ですので5月についてはS&P500が4200くらいでの着地を予想されていると捉えていました。

ですのであまり大きな額での投資は控えるべきだと個人的には理解しています。

現在は粛々とインデックスで積立や現金比率を高める時期と捉えられてはいかがでしょうか。

最後まで読んでいただきましてありがとうございました!

~無料で投資の勉強ができるセミナーのご紹介~

投資についてもっと詳しくなりたいけどセミナーはなんとなく不安。

そんな方には私が実際に受講してみたレビュー記事があるのでぜひ読んでみて下さい。

実際にセミナー受講してみたレビュー記事はこちら

2時間の動画を好きな時間に好きな場所で観れるのでとてもおすすめ。

金武田鉄矢さんが宣伝している「投資の達人になる投資講座 」をぜひ活用して下さいね

※当ブログではアフェリエイトによる広告を掲載しています※