現在、多くの個人投資家の関心を集めている「利下げはいつか」ではないでしょうか。

2024年3月に行われたFOMCであらたなメンバーの今年の利下げ回数の予想は昨年末と変わらずで3回となっていました。ですがここ最近のFRBメンバーの発言は利下げ時期はあくまで経済データであるという発言が増えてきている印象で時期は不透明だと感じていますよね。

そんな中で広瀬隆雄さんが2024年4月5日に楽天証券のトウシルで「遠のく6月の米利下げ 株式市場は更なる上昇のための推力を失ったか?」という最新記事を出されました。

利下げについて広瀬氏がFOMCメンバーの発言から大局観をアップデートしていて、とても参考になる記事ですので内容をシェアしようと思います。

ということで今回は「【広瀬隆雄さん】遠のく6月の米利下げ 株式市場は更なる上昇のための推力を失ったか?」についてです。

【この記事をみて分かること】

・FRB高官の慎重発言

・年1回の利下げシナリオについて

・政策金利決定枠組みの見直し

・市場参加者のFFレート予想

・米国市場の見通し

有名投資家ポートフォリオが知りたい方

moomoo証券アプリがおすすめ

・バークシャー・ハサウェイ (バフェット)

・ブリッジ・ウォーター (レイ・ダリオ)

・アーク・インベスト(キャッシー・ウッド)

その他のポートフォリオも無料で確認できます!

FRB高官の慎重発言

広瀬氏は4月2日サンフランシスコ連邦準備銀行のメアリー・デイリー総裁は「基本シナリオとして年内3回の利下げは理にかなったシナリオには違いないが、足元の米国の景気は強く、いますぐに利下げしなければいけないという緊急性は感じられない」と発言した件に言及されていました。

4月3日にロイターでもデイリー総裁は「インフレが予想よりも強ければ少ない回数の利下げを望むかもしれないし、労働市場が落ち込み始めたり、インフレが急速に低下した場合にはより多くの利下げが適切と考えるかもしれない」と経済データ次第であると取れる発言をしたと報じていました。

また同じ日、クリーブランド連銀のロレッタ・メスター総裁も「利下げを開始する前にインフレが鎮静化の方向へ向かっているという証拠を見たい」と発言していたとのことでした。

こちらも4月3日のロイターでメスター総裁は、好調な経済により中銀には政策金利を変更する前にデータを検討する余地があるため、金融政策は現在良好な状態にあると言及。一方で時期尚早な利下げに警鐘を鳴らしていたとも報じていました。

ですのでデイリー総裁同様にメスター総裁もデータ次第である考え方を崩していませんでした。

さらに4月3日のスタンフォード大学でのスピーチでパウエル議長は「現在の景気が強いこととインフレ退治の面での進捗(しんちょく)度合いを勘案すると今後の経済統計を確認した後で政策金利をどうするかについて考えるだけの時間的余裕はある」とコメントし、急いで利下げする気はないことをシグナルしたと言及されていました。

こちらも4月4日のロイターでパウエル議長は「このところの雇用とインフレの指標はいずれも予想を上回っている」と指摘。また「持続的に低下しているとの確信が高まった」場合にのみ、利下げが実現すると語ったと報じていました。

広瀬氏はこれらの発言から5月1日のFOMC(米連邦公開市場委員会)で「下ごしらえ」として6月利下げがほのめかされる可能性は後退しました仰っていました。

2024年FOMCで公表されたメンバーの予想は3回で変更はありませんでしたが上記の内容を考慮していくとこれから出てくる経済データ次第では変更できるシナリオを作っていると捉えられますよね。

この記事を作成している2024年4月10日現在ではバフェット太郎さんも最近の動画でお話をされていましたが2回寄りの3回くらいで現状は捉えておくといいのではないかとのことでした。

年1回の利下げシナリオについて

広瀬氏は2024年の利下げについて1回になるシナリオについても言及をされていました。まずは先週末、米国の投資週刊誌『バロンズ』で機関投資家に最も読まれている「アップ・アンド・ダウン・ウォールストリート」というコラムが「利下げは1回だけかも」という記事を載せていたことも触れていました。

調べてみましたが2024年3月31日発行分で「米国の利下げは「1回きり」の可能性も」というレポートでした。

※楽天証券・SBI証券に口座をお持ちの方は実際に見れます

広瀬氏はこの内容をみて、現在の市場参加者のコンセンサスは年内3回の利下げですので1回だけとなると落胆するトレーダーも居ると思うと述べていました。

しかし逆の見方をすれば米国経済がソフトランディングした1990年代半ばにも「ちょっと利下げしかけたけれど……やっぱり経済が強いので止めた」というエピソードはありました。またその時の株式市場は好調だったと広瀬氏は仰っていました。

この内容についてブルームバーグでジェファーソンFRB副議長は1990年代半ばに言及していて当局は当時、いったん利下げした後、3回の連邦公開市場委員会(FOMC)会合で休止し、それからさらに利下げして、経済のソフトランディング(軟着陸)を達成したとの発言を報じていました。

上記の状況からみて広瀬氏はだから今回AIブームにわく米国が当時のドットコムブームの大相場のような展開になるシナリオでは連続利下げは必ずしも必要ないかもしれないと予想をされていました。

政策金利決定枠組みの見直し

前述したスタンフォード大学でのスピーチでパウエル議長は「政策金利決定枠組みの見直しに入る」という宣言をしていたとのことでした。政策金利決定枠組みとはFRB(米連邦準備制度理事会)が実際に政策金利を動かす際、どのようなポイントに気を付けて決断するか?という細かい行動の指針だと思ってくださいと広瀬氏は説明をされています。

FRBが米国下院から授かっている使命は「物価を2%で安定させろ!」ですが、政策金利の上げ下げが実体経済に効いくるには相当のタイムラグがあります。これまではインフレが2%に近づきそうになると「見切り発車」で早めに予防的な利上げに動くのがFRBの基本的な態度でした。

しかし5年前の見直しの際は長期にわたる低インフレが続いた関係で「そんなに慌てて利上げしなくてもいい。一定期間を取ってならしてみればインフレが2%に収束するのなら、少々のことは大目に見よう」という新方針が決定されたと広瀬氏は述べていました。

また新型コロナ後の経済再開の局面では、この新方針に忠実にFRBは利上げに関してわざとゆっくりと重い腰を上げていて、それがあだとなりインフレは9%に迫る水準まで悪化し、結果としてFRBは大失態を演じてしまった広瀬氏は言います。

ですのでこの苦い教訓はFRBメンバーには新しい記憶であり、今回はこの反動でかなり厳格な政策金利決定枠組みが立案されると広瀬氏は予想。つまりタカ派になるということだと仰っていました。

FRBのタカ派への移行は我々、個人投資家にとってはあまり歓迎できることではないですが可能性としては頭に入れておこうと思います。

【無料】投資格付機関が厳選25銘柄のレポート公開

・米国株の10,000銘柄以上から25銘柄厳選

・本場アメリカで有料情報を日本無料公開

市場参加者のFFレート予想

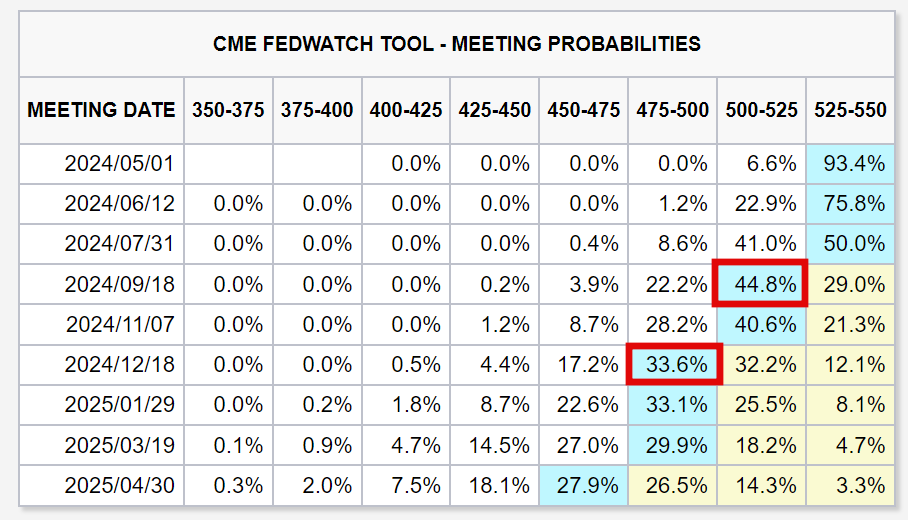

ではここで記事にはありませんがCMEフェドウォッチで市場参加者の最新の予想も確認をしておこうと思いますが9月の0.25%の利下げ予想は44.8%で12月に関しては33.6%となってきました。

この結果を見ると年初は0.25%の利下げ予想が年6回でしたのでかなり変わってきたと理解できます。

またFOMCメンバーの発言と市場参加者の予想を考えてみると広瀬氏がいうように1回あたりが妥当だと個人的にも感じていて、あくまで利下げの決定はFOMCメンバーになりますので経済データは追いかけながら利下げ時もしくは調整期間での下落時点で買い増すために現金比率を増やしておこうと考えています。

みなさんはどのように考えているでしょうか。この記事の内容ももちろん参考程度にご自身のポジションを検討してみて下さい。では最後に広瀬氏からみる米国市場の見通しについて次章でまとめておきます。

米国市場の見通し

最後にですが広瀬氏は「株式市場はどう動くか?」について4月に入ってタカ派的な材料が増えたと総括できると述べていました。また株式市場はさらなる上昇のための推力を失った感があると言及されています。

実際にS&P500のチャートをみておくと2024年3月下旬から調整に入はじめています。また4月3日・4日にベアリッシュリバーサル(前日のローソク合足を包み込むように大きな陰線が出ること)となっていました。

ちなみにベアは弱気でリバーサルなら反転という意味なので、『ベアリッシュリバーサル=弱気への反転』となります。

広瀬氏も目先はこれらの材料を消化し、リズムを整える必要があると述べていて、それさえしっかり織り込めば、また相場は上昇を再開するでしょうと予想をされています。

広瀬氏が考えるようにこれ以上の上昇理由が見当たらないとなると一旦の調整期間に入る可能性があるかもと個人的にも考えていて4月は積立NISA以外での買い増しはせずに現金比率をあげておこうと思います。

もちろん広瀬氏の大局観が全てではありませんがシナリオの1つとしては頭に入れておくといいのではないでしょうか。

個人的には大局観を養ううえでとても参考になる内容でしたのでシェアさせていただきました。みなさんの投資スタンスを決めるうえで今回の記事がお役に立てれば幸いです。

最後まで読んでいただきましてありがとうございました!

【必須で使いたい投資アプリ】

無料なのに分析ツールが満載なmoomoo証券

・業界初で米国株が24時間取引可

・ヒートマップで市場動向を把握

・機関投資家の動きが分かりやすい

ご興味がある方は下記の記事で詳細も確認してみて下さい

を解説-120x68.png)

-120x68.png)

※当ブログではアフェリエイトによる広告を掲載しています※