米国市場については利上げの打ち止めは見えてきましたが利下げ開始については不透明です。

実際にFRBと市場参加者のFFレート予想もズレが生じています。

また5月〜9月は株価も上値が重い展開になる可能性がありますよね。

米国がそのような状況の中で新興国はどうなのでしょうか。

私が投資を学んでいるバフェット太郎さんが新興国について動画にされていましたのでシェアできればと思います。

ということで今回は「2023年5月 新興国の現況」についてです。

投資の有無に関わらず視野を広げておくことに損はありませんのでぜひ最後まで読んでみて下さいね。

新興国の情報収集にはmoomoo証券アプリがおすすめ

・新興国のETFや個別銘柄の情報が多数

・市場・決算情報がリアルタイムで見れる

・バフェットのポートフォリオが知れる

国別ETFの年初来騰落率

まずは国別のETFを年初来騰落率をみていきます。

また動画ではなかったのですが各ETFのチャートも確認しておきますね。

✓米国(騰落率):7.4%

【VOOチャート】

✓新興国(騰落率):4.1%

【VWOチャート】

✓フロンティアマーケット(騰落率):0.5%

【FMチャート】

結果をみると経済規模の大きい国ほど堅調でした。

これは3月の信用不安(銀行破綻)を受けて投資家の間で安全志向が強まったことと新興国を代表する中国とインドの経済成長を巡って期待を下回る見通しが示されたからだと仰っていました。

ではここから新興国の代表2国になる中国とインドについて言及されていましたので次章で解説しますね。

中国の現況

例えば3月中旬まで開かれた全人代で中国政府は22年に掲げた23年の実質GDP成長率目標を「5%前後」を下方修正したほか、市場予想の「5.3%」も下回りました。

目標の「5%前後」というのは経済活動が再開するだけで実現できる水準ですから味方を変えれば政府は景気刺激策などの特別な手は打たないことを示唆してます。

こうした中で中国税関総署が発表した1〜2月の貿易統計によると輸入(前年同期比)は予想5.5%減に対して、結果10.2%減と予想を大きく下回わりました。

その結果によって中国の経済活動も予想ほど進んでいないことが明らかになっったとのことでした。

つまりは中国はコロナ禍後の経済回復が見込めないほか、景気刺激策も期待できない点から投資マネーが流入しにくい状況になっているとのこと。

ちなみに動画ではありませんでしたが中国の大型株ETFのFXI(iシェアーズ 中国大型株 ETF)のチャートも見ておきますね。

200日移動平均線の下で推移していて上値が重い展開になっていました。

それでは次章でインドについても解説していきますね。

インドの現況

22年第4四半期(10〜12月)の実質GDP(前年同期比)が+4.4%でした。

季節調整後の前期比年率では2四半期連続のマイナス成長だったことから低迷が続いています。

先進国ではGDPが2四半期連続でマイナス成長と記録した場合はテクニカルリセッション(技術的な景気後退)と判定されますから先進国の基準を当てはめた場合はインドはすでに景気後退入りしていると言えます。

インド経済が低迷している原因はインフレ率が6%台半ばと以前して高止まりする中で中央銀行は景気を抑えるために政策金利を急激なペースで引き上げたためとのことです。

このような要因から投資マネーが新興国に流入しにくくなっていますがインドについては政策金利が6.5%と足元のインフレ率に追いついていることを考えると近い将来に利上げ打ち止めが予想できるので株価の反発が期待できると仰っています。

ちなみにこちらもインド全体に投資ができるETFのINDI(iシェアーズ MSCI インディア・インデックス ETF)のチャートも見ておきますね。

中国同様ですが200日移動平均線より下での推移でした。

ですが今後の政策金利の状況次第ではインドは期待といったところでしょうか。

新興国など幅広いエリアで情報収集にはmoomoo証券アプリがおすすめ。

バフェット太郎さんなどインフルエンサーも紹介していて使いやすく便利です。

ETFや個別銘柄だけでなくヒートマップや有名投資家のポートフォリオも知れますよ。

知りたい情報をアプリ1つで簡単に入手できて便利ですよ。

では次章はフロンティアマーケットについてです。

FMの現況

ちなみにフロンティアマーケットの低迷はFM全体のおよそ3割を占めるベトナム経済の鈍化が原因とのこと。

例えばベトナムの23年第1四半期(1〜3月期)のGDP成長率は予想+4.8%に対して結果+3.3%と予想を大きく下回りました。

22年第4四半期(10〜12月期)の5.9%からも大きく減速しました。

これは世界の景気後退リスクの高まりを背景に輸出が12%も減少したためと仰っています。

ですがFMに関してはすでに底打ちした可能性があることを考えると目先の悲観は「買い」だと言っています。

念のためFMのチャートも見ておこうと思います。

中国とインド同様に上値が重い展開といった印象ですよね。

ちなみにFMについて詳しく知りたい方はこちらの記事も読んでみて下さいね。

より詳細の内容を知ることができますよ。

では今後の予想としてはどうなのかが気になるかと思います。

その点については次章で解説しますね。

インフレ沈静化が新興国の追い風

現在は米国のインフレが沈静化に向かっていることが米国株はもちろんですが新興国株にも追い風になると仰っています。

なぜかというとインフレの沈静化は景気後退が近づいていることを試査していて景気後退は金融緩和とドル安に繋がることによって米国株と新興国株の追い風になると言います。

✓PCE(個人消費支出)

画像.jpg)

米商務省が発表した2月のPCEは予想+5.1%に対して結果5%と予想を下回りました。

前月の5.3%から−0.3%ポイント鈍化したことになります。

✓コアPCE(食品・エネルギー除く)

また価格変動の激しい食品とエネルギーを除いたコアPCEも予想+4.7%に対して結果+4.6%と予想を下回り前月の+4.7%から−0.1%ポイント鈍化しました。

FRBは3月のFOMCでPCEは2023年時点で+3.3%まで鈍化することを予想していることを考えれば現在の+5.0%は依然として高水準だと言えるのですが今後は一段とインフレが鈍化すること可能性があることを考えると過度に懸念する必要はないと仰っています。

✓レギュラーガソリン

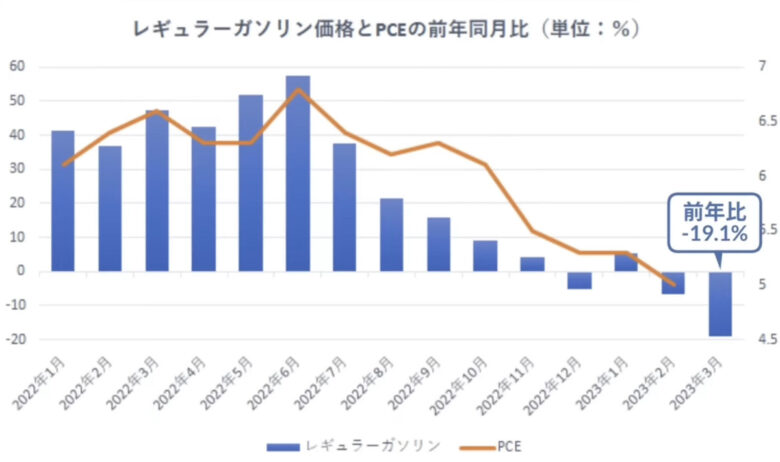

例えば上記のチャートは22年1月以降のレギュラーガゾリン価格とPCEの前年同月比を重ね合わせたものになりますがおおむね相関関係にあります。

また3月のレギュラーガゾリンの前年比−19.1%と大幅なマイナス成長を記録しています。

これは昨年の2月ウクライナ戦争が勃発したことを受けて原油価格が急騰したことによって前年のハードルが高くなり過ぎています。

さらに今年の3月は米銀3行が経営破綻するなど信用不安が広がったことで景気後退入り(需要の縮小)するとの見方から原油価格が急落したためと仰っています。

つまり原油高が続いた6月頃まではインフレが順調に鈍化することが予想されるとのこと。

また住宅価格が鈍化していることもインフレ沈静化に拍車をかけると言います。

✓住宅価格

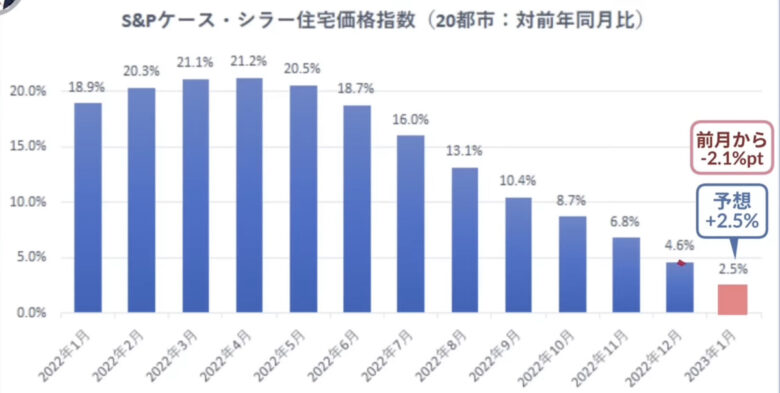

1月のS&Pケースシラー住宅価格指数(20都市)の前年同月比は予想+2.5%に対して結果+2.5%と予想に一致して前月から−2.1%ポイント鈍化しました。

これは30年固定住宅ローン金利が昨年の1月末は3.7%だったのに対して今年の1月末は6.2%とおよそ7割も上昇するなどローン金利を含めた総返済額が高騰して買い控えが起きているからとのことです。

さらに今後は3月の信用不安によって銀行に対するFRBの規制が強化されて地銀が貸し渋りに動くことが予想されます。

そのことによって住宅販売は低迷する可能性が高いと言います。

つまりは住宅価格がここから一段と鈍化することによってインフレの沈静化に拍車がかかると考えられていました。

利下げが新興国にも好影響に

今回はバフェット太郎さんの動画から新興国についてを解説してきました。

中国に関しては2023年の実質GDP成長率目標を「5%前後」を下方修正していてコロナ禍後の経済回復が見込めていない状況です。

景気刺激策も期待できない点から投資マネーが流入しにくい状況になっていました。

またインドについても22年第4四半期(10〜12月)の実質GDP(前年同期比)が+4.4%で季節調整後の前期比年率では2四半期連続のマイナス成長。

先進国基準でいうとテクニカルリセッションと捉えられますよね。

ですがインドについては政策金利が6.5%と足元のインフレ率に追いついている点から利上げ打ち止めが予想できるので株価の反発が期待できると状況でした。

ちなみにフロンティアマーケットはというとFM全体のおよそ3割を占めるベトナム経済が23年第1四半期(1〜3月期)のGDP成長率の予想+4.8%に対して結果+3.3%と予想を大きく下回っています。

ですがFMに関してはすでに底打ちした可能性があることを点から目先の悲観は「買い」になります。

そして現在では米国のインフレ率の鈍化により利下げの入口が見えはじめている点からも米国株だけでなく新興国株にも追い風になると分かりました。

視野を広げる意味でも新興国にも目を向けてみると世界全体の状況を理解できますよね。

投資対象として例えばインドやFMは検討しても面白いかもと思いました。

コアについては米国や全世界にまるごと投資ができるVTIやVTなどをおいてサテライトに新興国株などを検討するのも面白いのではないでしょうか。

最後まで読んでいただきましてありがとうございました!

~いつでもどこでも動画視聴できる無料セミナーのご紹介~

・簡単な申込みと動画視聴のみで重要な情報を知れます

・来場が不要なので自宅やスキマ時間で視聴ができます

・5万円相当の投資に活かせるツールなどが無料で貰える

おすすめは武田鉄矢さんが宣伝している「投資の達人になる投資講座 」

\投資の達人になる投資講座の動画に興味がある方はこちらから/

セミナーは不安という方は視聴レビューを記事にしたので読んでみて下さいね。

※当ブログではアフェリエイトによる広告を掲載しています※